сђљТи▒т║дТ┤ът»ЪсђЉТИИТѕЈтЄ║ТхитЁежЮбтѕєТъљу│╗тѕЌ№╝ѕСИђ№╝Ѕ№╝џтйЊУЊЮТхити▓Тѕљу║бТхи СИГтЏйтјѓтЋєСйЋтј╗СйЋС╗ј№╝Ъ

ТгА

ТгА

тјЪТаЄжбў№╝џсђљТи▒т║дТ┤ът»ЪсђЉТИИТѕЈтЄ║ТхитЁежЮбтѕєТъљу│╗тѕЌ№╝ѕСИђ№╝Ѕ№╝џтйЊУЊЮТхити▓Тѕљу║бТхи№╝їСИГтЏйтјѓтЋєСйЋтј╗СйЋС╗ј№╝Ъ

СйюУђЁ№╝џApp Annie┬а

уЎйж▓ИтЄ║ТхиТ│е№╝џТюгТќЄТў» App Annie тЈЉтИЃтюеуЎйж▓ИтЄ║ТхиуџёСИЊТаЈТќЄуФа№╝їУйгУййжА╗С┐ЮуЋЎТюгТ«хТќЄтГЌ№╝їт╣ХТ│еТўјСйюУђЁтњїТЮЦТ║љсђѓтЋєСИџУйгУйй/Сй┐ућеУ»итЅЇтЙђ┬аApp AnnieСИ╗жАх┬аУЂћу│╗№╝їт»╗Т▒ѓСйюУђЁТјѕТЮЃсђѓ

жџЈуЮђтЏйтєЁтИѓтю║УХІС║јуе│т«џ№╝їтЄ║Тхити▓у╗ЈТѕљСИ║С║єС╝ЌтцџТИИТѕЈтјѓтЋєуџётЁ▒тљїжђЅТІЕ№╝їт╣┐жўћуџёТхитцќтИѓтю║ТГБтюеСИ║СИГтЏйТИИТѕЈтјѓтЋєтИдТЮЦУХіТЮЦУХітцџуџёТю║жЂЄтњїТћХтЁЦсђѓС╗ј 2019 т╣┤ 10 Тюѕ App Annie тЄ║ТхиТћХтЁЦТдютЇЋТЮЦуюІ№╝їтЅЇ 30 т╝║ТћХтЁЦТђ╗тњїуЏ┤жђ╝ 30 С║┐тЁЃС║║Т░ЉтИЂсђѓСйєТў»№╝їжџЈуЮђТхитцќТИИТѕЈТђ╗СИІУййжЄЈтбъжђЪТћЙу╝Њ№╝їтЄ║ТхиТИИТѕЈтИѓтю║Та╝т▒ђС╣ЪТюЅС║єТќ░уџётЈўтїќ№╝їСИГтЏйТИИТѕЈтЄ║ТхитдѓСйЋжЂ┐уцЂ№╝їтЈѕУ»ЦтдѓСйЋт╝ђТІЊТќ░уџёуЕ║жЌ┤№╝ЪСИ║ТГц№╝їТѕЉС╗гу╗╝тљѕтцџу╗┤т║дТЋ░ТЇ«№╝їтіаС╗ЦуІгт«ХТ┤ът»ЪтѕєТъљ№╝їСИ║ТѓетЦЅСИісђіТИИТѕЈтЄ║ТхитЁежЮбтѕєТъљсђІу│╗тѕЌТќЄуФа№╝їС╗ЦтИ«тіЕТѓеу╗Ду╗ГтюетЄ║ТхиУхЏжЂЊСИГС┐ЮТїЂжбєтЁѕсђѓ

1.ТхитцќТИИТѕЈтИѓтю║тЈЉт▒ЋУ┐ЏтЁЦСИІтЇітю║

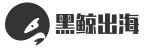

App Annie С╗іт╣┤ТЌЕС║ЏТЌХтђЎтЈЉтИЃуџёсђі2019 СИГтЏйуД╗тіеТИИТѕЈтЄ║ТхиТи▒т║дТ┤ът»ЪТіЦтЉісђІСИГТЏ┤Тќ░С║єтЁеуљЃТЅІТИИтИѓтю║тбъжЋ┐уџёТЃЁтєхсђѓС╗јСИІжЮбуџёУАеТа╝т»╣Т»ћСИГТѕЉС╗гтЈ»С╗ЦтЈЉуј░№╝їтюеУ┐Єтј╗уџёСИцт╣┤СИГ№╝їтЁеуљЃТИИТѕЈСИІУййжЄЈтбъжЋ┐жђљТИљУХІу╝Њ№╝їуЏИтЈЇ№╝їућеТѕиТћ»тЄ║тњїСй┐ућеТЌХжЋ┐тѕЎу╗Ду╗ГС┐ЮТїЂуЮђт╝║ті▓уџётбъжЋ┐ТђЂті┐№╝їтбъжђЪтѕєтѕФжФўУЙЙ 35% тњї 55%сђѓ

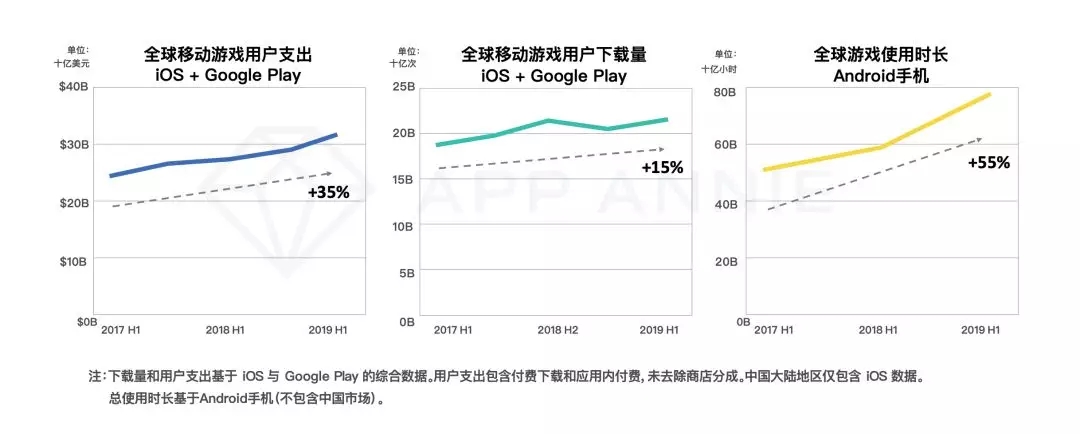

ТЅђС╗Ц№╝їСИІУййжЄЈтбъжЋ┐УХІу╝Њт╣ХСИЇТёЈтЉ│уЮђТхитцќтИѓтю║уџёжЦ▒тњї№╝їУђїТў»ТёЈтЉ│уЮђтИѓтю║уџёТѕљуєЪтњїу╗ЈТхју║бтѕЕуџётѕ░ТЮЦсђѓ

т»╣С║јСИђСИфТќ░тЁ┤тИѓтю║ТЮЦУ»┤№╝їтИѓтю║уџёт╝ђТІЊТёЈтЉ│уЮђСИІУййжЄЈуџёТЈљтЇЄ№╝їтЏаТГцждќтЁѕТў» App СИІУййжЄЈуџёуѕєтЈЉт╝ЈтбъжЋ┐№╝їућеТѕиуџёТХїтЁЦжџЈС╣ІтИдТЮЦСй┐ућеТЌХжЋ┐тњїућеТѕиТћ»тЄ║тбътіа№╝їтюеУБЁТю║жЄЈтњїТаИт┐ЃућеТѕиуЙцУХІС║јуе│т«џС╣Ітљј№╝їТюђтљјТЅЇС╝џтИдтіеТћХтЁЦуџёТїЂу╗ГтбъжЋ┐сђѓ

тЏътѕ░ТхитцќТИИТѕЈтИѓтю║№╝їС╗ј App Annie уџё App у╗ЈТхјтЈЉт▒ЋТЏ▓у║┐тЈ»С╗ЦуюІтЄ║№╝їуЏ«тЅЇТхитцќТЅІТИИтЈЉт▒Ћти▓у╗ЈУ┐ЏтЁЦСИІтЇітю║уЏИт»╣ТѕљуєЪуџёжўХТ«хсђѓтюеУ┐ЎСИфжўХТ«хСИГ№╝їС║║тЈБу║бтѕЕжђљТИљТХѕтц▒№╝їУђїу╗ЈТхју║бтѕЕтѕЎТѕљСИ║С║єТјетіетИѓтю║уџёСИ╗УдЂтіетіЏсђѓ

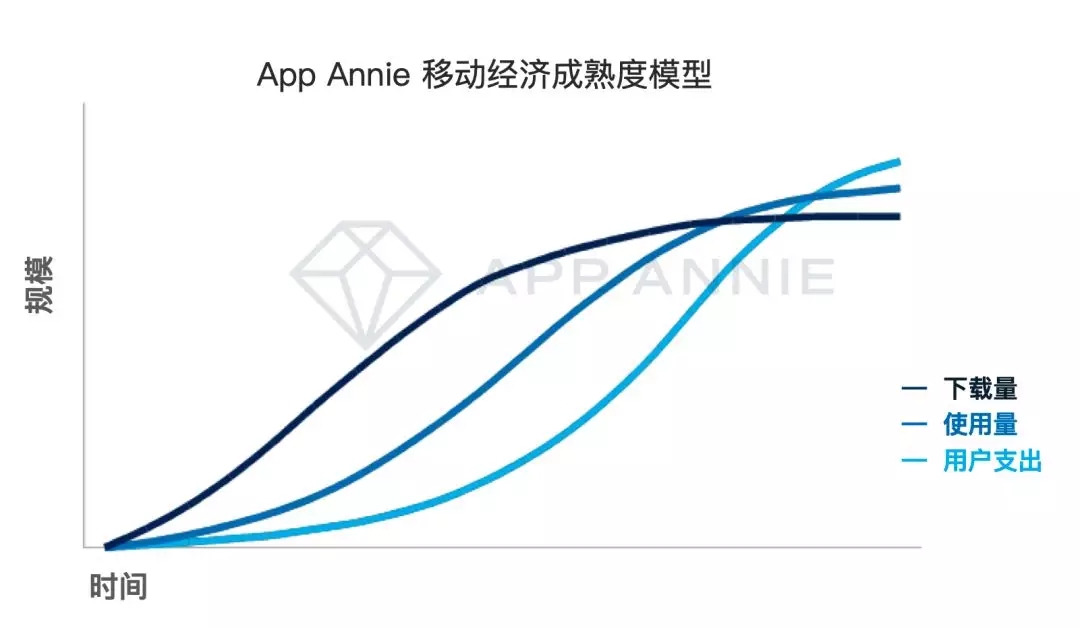

У┐ЎСИђУХІті┐тюе App Annie тї║тЪЪтИѓтю║УДёТеАТјњУАїТдюСИіУАеуј░уџёТЏ┤тіаТўјТўЙсђѓу╗ЮтцДжЃетѕєТќ░тЁ┤тИѓтю║ТЅІТИИуџёСИІУййжЄЈтљїТ»ћтбъжЋ┐жЃйтюе 10% С╗ЦСИІ№╝їСИГтЏйтцДжЎєсђЂУХітЇЌтњїТ│░тЏйУ┐ўтЄ║уј░С║єУ┤ЪтбъжЋ┐№╝їућ▒ТГцтЈ»УДЂТЅІТИИтИѓтю║ТЋ┤СйЊСИІУййжЄЈтбъжЋ┐уџёС╣ЈтіЏсђѓСйєТў»№╝їтйЊТѕЉС╗гТііУДєУДњТІЅтѕ░УљЦТћХТЌХ№╝їТЃітќютю░тЈЉуј░уЙјтЏйуГЅжФўу║┐тИѓтю║СИЇС╗ЁС╗ЇтЇаТЇ«уЮђтЁеуљЃтИѓтю║С╗йжбЮуџёу╗ЮтцДжЃетѕє№╝їУђїСИћтбъжђЪтЄаС╣јжЃйтЉѕуј░ 2 СйЇТЋ░уџётбъжЋ┐№╝їУ┐ЎСйЊуј░тЄ║С║єТхитцќТЅІТИИтИѓтю║уџётиетцДу╗ЈТхју║бтѕЕтњїуЏѕтѕЕуЕ║жЌ┤сђѓ

iOS+Google Play№╝ѕСИГтЏйС╗ЁтїЁтљФ iOS №╝Ѕ

2. СИГтЏйтјѓтЋєТхитцќУАеуј░УиЉУхбтцДуЏў№╝їСйєтГўтюетї║тЪЪти«т╝ѓ№╝їТЏ┤тцџТю║С╝џТЮЦУЄфС║јжФўу║┐тИѓтю║

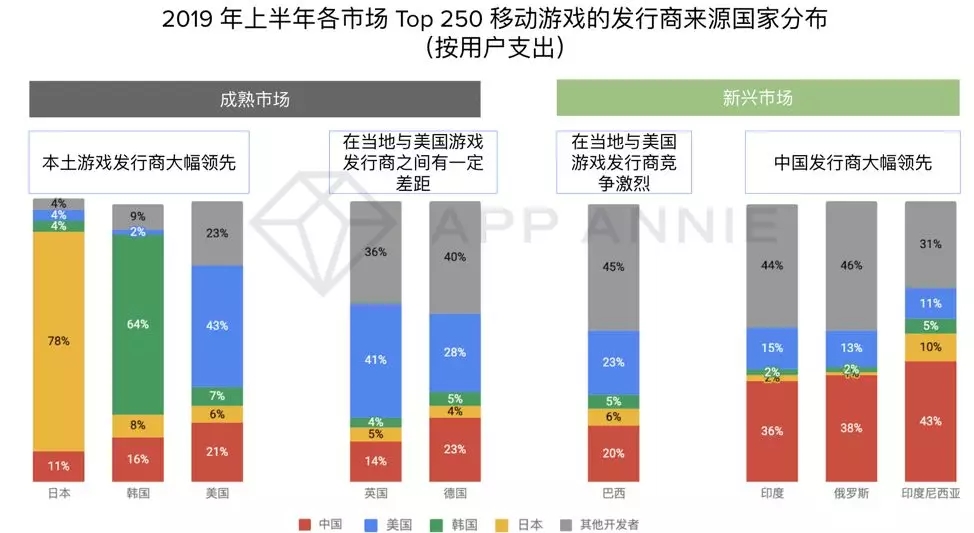

тюеТхитцќТИИТѕЈтИѓтю║УХІС║јТѕљуєЪуџёУЃїТЎ»С╣ІСИІ№╝їСИГтЏйТИИТѕЈтјѓтЋєуџётЄ║ТхиУАеуј░уЕХуФЪтдѓСйЋ№╝Ъ

т░йу«АСИГтЏйтЈЉУАїтЋєти▓у╗ЈтЇаТЇ«С║єСИГтЏйУ┐ЎСИфСИќуЋїТюђтцДТИИТѕЈтИѓтю║уџёу╗ЮтцДжЃетѕєтИѓтю║С╗йжбЮ№╝їСйєС╗јТхитцќУљЦТћХТ»ћСЙІуџёУДњт║дТЮЦуюІ№╝їуЏ«тЅЇСИГтЏйтЈЉУАїтЋєтИѓтю║С╗йжбЮтЇаТ»ћС╗ЁТюЅ 16%№╝їУ┐ўТюЅтЙѕтцДуџёТЈљтЇЄуЕ║жЌ┤сђѓ

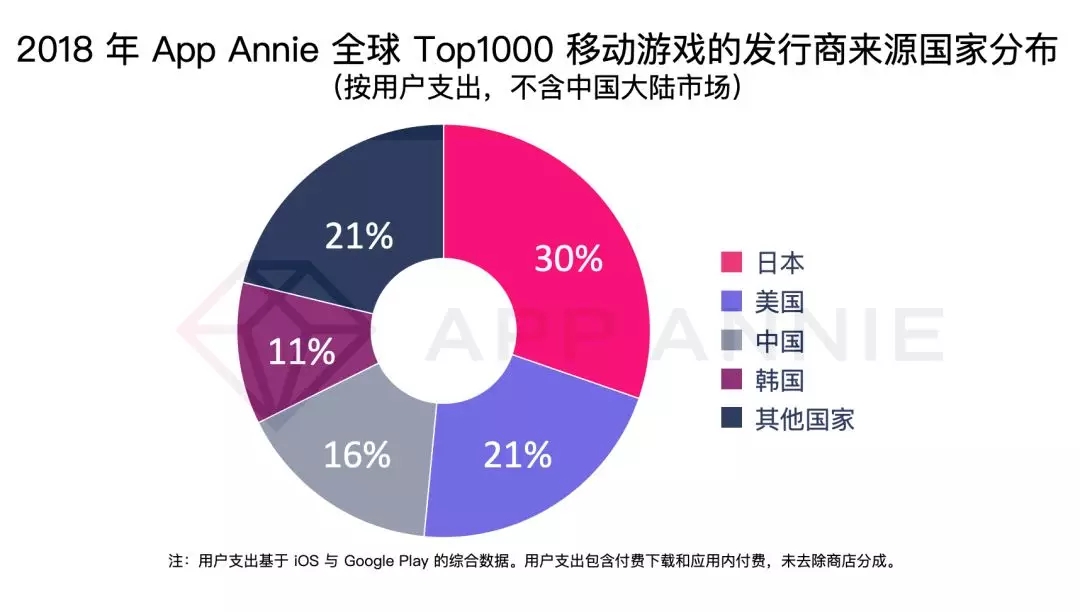

С╗јуФъС║ЅТа╝т▒ђТЮЦуюІ№╝їтюеТхитцќтИѓтю║№╝їСИГтЏйтЈЉУАїтЋєСИ╗УдЂжЮбСИ┤уЮђТЌЦТюгсђЂуЙјтЏйсђЂжЪЕтЏйтЈЉУАїтЋєуџёуФъС║Ѕ№╝їТЌЦТюгтЇаТЇ«С║єТЋ┤СИфтИѓтю║С╗йжбЮуџё 30%№╝їУђїуЙјтЏйтњїжЪЕтЏйуџёС╗йжбЮС╣ЪУХЁУ┐ЄС║є 20%№╝їТЮЦУЄфУ┐ЎтЏЏСИфтЏйт«ХуџётЈЉУАїтЋєуЊютѕєС║єт░єУ┐ЉтЁФТѕљуџёУЏІу│Ћ№╝їСИћтй╝ТГцС╣ІжЌ┤уџёуФъС║ЅТЌЦУХІТ┐ђуЃѕсђѓ

СИГтЏйТИИТѕЈтЈЉУАїтЋєтЄ║ТхижђџтИИТюЅСИцуДЇСИЇтљїуџёТќ╣тљЉ№╝їСИђуДЇТў»жђЅТІЕућеТѕиУ┤ежЄЈжФўСИћтИѓтю║УљЦТћХжФўуџёжФўу║┐ТѕљуєЪтИѓтю║№╝їтЈдСИђуДЇТў»жђЅТІЕУјит«бТѕљТюгСйјтљїТЌХСИІУййжЄЈтбъжЋ┐У┐ЁжђЪуџёТќ░тЁ┤тИѓтю║сђѓСйєТѕфТГбтѕ░ 19 т╣┤СИітЇіт╣┤№╝їСИГтЏйТИИТѕЈтЄ║ТхитјѓтЋєтюеУ┐ЎСИцу▒╗тИѓтю║СИіуџёУАеуј░тЉѕуј░тЄ║С║єУЙЃтцДуџёти«т╝ѓсђѓ

С╗јућеТѕиТћ»тЄ║уџёУДњт║дТЮЦуюІ№╝їтюетЇ░т║дсђЂС┐ёуйЌТќ»сђЂтЇ░т░╝уГЅТќ░тЁ┤тИѓтю║СИі№╝їСИГтЏйтЈЉУАїтЋєтЇаТ»ћтЮЄтюе 30% С╗ЦСИі№╝їтцДт╣ЁжбєтЁѕС║јуЙјТЌЦжЪЕтЈЉУАїтЋєсђѓУђїтюежФўу║┐ТѕљуєЪтИѓтю║СИі№╝їСИГтЏйтЈЉУАїтЋєтѕЎтц▒тј╗С║єуФъС║ЅС╝ўті┐РђћРђћуЙјТЌЦжЪЕтЈЉУАїтЋєтюеУЄфти▒уџёСИ╗тю║тЮЄтцДт╣Ёт║джбєтЁѕ№╝їтЈЌС╝ау╗ЪТќЄтїќтй▒тЊЇ№╝їУІ▒тЏйсђЂтЙитЏйуГЅУЦ┐Тќ╣ТќЄтїќуџёујЕт«Х№╝їС╣ЪТЏ┤тђЙтљЉС║јТјЦтЈЌуЙјтЏйтЈЉУАїтЋєтИдТЮЦуџёТИИТѕЈсђѓућ▒ТГцтЈ»УДЂ№╝їСИГтЏйТИИТѕЈтјѓтЋєтюеТќ░тЁ┤тИѓтю║уџётю░СйЇУЙЙтѕ░С║єтЙѕжФўуџёТ░┤т╣│№╝їСйєтюеТѕљуєЪтИѓтю║№╝їтдѓТъютЈ»С╗ЦтЂџтЄ║уЏИт║ћуџёТћ╣У┐Џ№╝їті┐т┐ЁУ┐ўТюЅуЏИтйЊуџёТйютіЏтЈ»Тїќсђѓ

тйЊуёХ№╝їТЃ│УдЂТЅЊтЁЦТѕљуєЪтИѓтю║тєЁжЃет╣ХжЮъТўЊС║ІсђѓУбФуД░СИ║РђюУ┐ЏСИЇтј╗тЄ║СИЇТЮЦРђЮ№╝їСИћујЕт«ХтЁиТюЅжФўт┐аУ»џт║дуџёТЌЦТюгтИѓтю║№╝їтљётЏйт«Хтљёу▒╗тъІТИИТѕЈТЅЊТѕљСИђуЅЄуџёС╝ау╗ЪТИИТѕЈтцДтЏйжЪЕтЏйтИѓтю║№╝їС╗ЦтЈі SLG тЊЂу▒╗уџёТюђтцДт«Ютю░сђЂтцДтъІ IP тњї 5A тцДСйют▒ѓтЄ║СИЇуЕиуџёуЙјтЏйтИѓтю║РђдРђдТ»ЈСИђСИфТѕљуєЪтИѓтю║уџёУЃїтљјжЃйТў»Т┐ђуЃѕуџёуФъС║ЅтњїтиетцДуџётИѓтю║ти«т╝ѓсђѓ

т»╣С║јуД╗тіеТИИТѕЈ№╝їуЅ╣тѕФТў»уАгТаИТИИТѕЈС╗БУАе Рђћ SLG ТИИТѕЈТЮЦУ»┤№╝їтЁХУљЦТћХт░▒ТЏ┤тіаСЙЮУхќТѕљуєЪуџёжФўу║┐тИѓтю║сђѓтдѓСйЋтюежФўу║┐тИѓтю║СИГуфЂтЄ║жЄЇтЏ┤№╝їтдѓСйЋТЏ┤тЦйтю░СИјТюгтюЪт╝ђтЈЉтЋєуФъС║Ѕ№╝Ъ

- тЁЇУ┤╣ТдюуггСИђсђЂуЋЁжћђТдюуггтЏЏ№╝їУ┐ЎТгЙРђюТЇбуџ«РђЮТЅІТИИТѕљСИ║ТЌЦТюгт╝ђт╣┤ТюђтцДуџёж╗ЉжЕг

- С║їТгАтЁЃТћЙуй«у▒╗уѕєТгЙ№╝ЪУ┐ЎТгЙAFK-Likeтє▓СИіжЪЕтЏйуЋЁжћђТдюTOP3

- у╗Ду╗ГС╣░№╝їуйЉТўЊТћХУ┤ГтіаТІ┐тцДСИ╗Тю║ТИИТѕЈтјѓтЋєSkyBox Labs

- РђюТѕ┐СИюРђЮС╣ІтљјРђюуЅЕСИџу╗ЈуљєРђЮС╣ЪТЮЦС║є№╝їтЈѕТюЅСИГт░ЈтЄ║ТхитЏбжўЪтЂџтЄ║100w+уЙјжЄЉТюѕТхЂТ░┤

- РђюТѕ┐СИюРђЮС╣ІтљјРђюуЅЕСИџу╗ЈуљєРђЮС╣ЪТЮЦС║є№╝їтЈѕТюЅСИГт░ЈтЏбжўЪтЂџтЄ║С║є100СИЄ+уЙјжЄЉТюѕТхЂТ░┤уџёТеАТІЪТИИТѕЈ№╝Ъ

- ТЌХжџћСИђт╣┤тцџтєЇТгАТјетЄ║ТћЙуй«тЇАуЅї№╝їУ┐Ўт«ХтјѓтЋєТќ░ТИИтє▓У┐ЏТИ»ТЙ│тЈ░уЋЁжћђТдюTOP5

- сђіС╗ЎтбЃС╝аУ»┤RO№╝џТќ░СИќС╗БуџёУ»ъућЪсђІ1Тюѕ5ТЌЦСИіу║┐жЪЕтЏй№╝їтйЊТЌЦуЎ╗жАХiOSтЁЇУ┤╣Тдю

- 2022т╣┤тЁеуљЃТћХтЁЦТюђжФўуџё20ТгЙТЅІТИИ№╝џсђітјЪуЦъсђІС╗ЁТјњуггСИЅ