大厂竞逐三消赛道,留给融合玩法的机会还有多少?

次

次

原标题:大厂竞逐三消赛道,留给融合玩法的机会还有多少?

作者:bias

不知不觉,海外三消赛道已经挤满中国产品。

据 Sensor Tower 平台数据显示,今年 2 月三七互娱旗下三消+末日题材游戏《Puzzles & Survival》表现抢眼,成功杀入当月国产手游出海收入榜 Top 5。另一家厂商麦吉太文面向女性市场的三消+换装产品《Project Makeover》则稳居榜单第 12 位,公司也凭游戏的出色表现力压乐元素位列 2 月中国手游发行商收入榜第 16 位。

数据来源 Sensor Tower

除了这些已经脱颖而出的高流水产品,近半年以来还有多家厂商面向海外的三消产品纷纷上线。其数量之多,力度之大足见国内厂商对三消赛道的投入与决心。

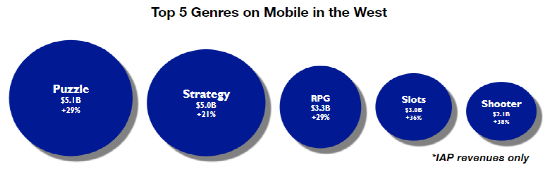

在 GameRefinery 发布的 2021 年三消游戏报告中提到,三消游戏现为美国 iOS 市场最大的游戏子类,创造了 16% 的市场收益。而据 Deconstructor of fun(Dof)的统计,全球(不包含中日韩)三消游戏市场规模在 2020 年已经达到 37.6 亿美元,成为继 SLG 之后最大的游戏品类。面对这样的市场规模,有志于出海的国内厂商势必要在这个赛道上有所作为。

数据来源 Deconstructor of fun

然而海外的三消市场早已是一片红海,北美有 King,Zynga 等巨头凭借多款质量过硬的产品守门,日本也有 Gungho 的《智龙谜城》等产品常年坚守在畅销榜前列。想要切入这个专业度极高的市场分到蛋糕并非易事。

玩法融合,三消+X 成杀手锏

回看 3 年之前的 2019 年,当时能够跻身全球收入榜前 30 的国产三消游戏仅有《Matchington Mansion》《开心消消乐》《天天爱消除》等几款产品,其中后两款还是主要面向国内市场,海外收入占比并不高的产品。然而仅过去三年,国内厂商就已经能够在强手如林的三消出海赛道上四面出击,打得有声有色,这其中到底发生了什么?

就以麦吉太文从《Matchington Mansion》到《Project Makeover》的策略变化为例来看看。《Matchington Mansion》当年是一款对标 Playrix《梦幻家园》《梦幻花园》系列的三消产品。游戏在上线一年之后开始发力,与 Playrix 打了数个来回,但终究因为在玩法和创意上处于跟随状态而没有能够在最重要的北美市场扳倒 Playrix。

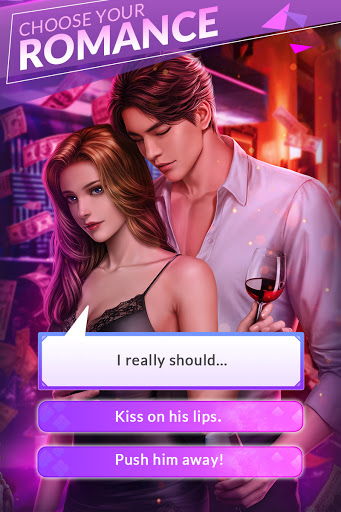

所以麦吉太文在新品开发上力求创新,不再做跟随者,在经过多轮测试之后推出主打女性市场的《Project Makeover》。游戏不仅将三消与家居装潢相结合,还加入了美容美妆、服饰搭配等时尚元素,依靠题材优势精准捕捉到年轻女性玩家的兴趣点。据统计,去年游戏内女性玩家占比超过 86%,平均年龄 32 岁。这些玩家超高的付费率也让游戏上线之后迅速跻身多国畅销榜前列,尤其是帮助麦吉太文拿下最为重要的北美手游市场。据 AppGrowing 数据显示,本作 iOS 端在美国的日流水仅逊于二次元爆款《原神》,成为 2021 年最为成功的出海产品之一。

Project Makeover

对《Project Makeover》为何成功的分析很多,GameRefinery 的报告就将本作视为三消游戏的第三次革命,将游戏的成功归结为三消+X 融合玩法的创新。

如果说《Project Makeover》是三消+X 在女性市场的一次成功创新,那么由三七互娱旗下易娱互动研发的三消+末日生存题材游戏《Puzzles & Survival》就是这个方法论在男性向细分市场的一次成功运用。

游戏将三消玩法与 SLG、卡牌养成等国内厂商驾轻就熟的数值体系相结合,再加上一个末日生存题材的故事背景,自 2020 年 8 月上线之后在海外取得了不小的突破,尤其是在日韩市场表现突出,最高拿下日本 iOS 畅销榜第 4 的成绩。此外,游戏在三消中加入 SLG 元素的融合玩法也大大提升了产品的吸金能力,游戏上线后月流水从 2020 年的 1.5 亿元(人民币)增长到 2021 年的 2.5 亿元以上,帮助三七互娱在 2021 年上半年实现海外营收占比达到 27.12%。

Puzzles & Survival

扬长避短,打差异化战争

《Puzzles & Survival》和《Project Makeover》在各自细分市场取得突破,这并非偶然,而是国内厂商经过大量产品试错之后才找到的突破口。面对海外头部厂商手中海量的关卡积累与用户数据,国内厂商想正面竞争很难取胜,必须以己之长攻敌之短才有可能突破。

这几年国内厂商攻打三消品类的战略,已经从最开始的“做几个低成本仿品赌竞品犯错实现接盘”进化到“做自己擅长品类的三消平替”。SLG 是过去几年国内厂商出海最为成功的品类,许多团队对此拥有丰富的数值优化与运营经验。如何将 SLG 品类的经验平移到三消赛道?厂商通过这几年摸索找到的思路就是开发三消+SLG、三消+RPG 等融合玩法的三消产品,将三消重度化之后以自己熟悉的打法来切入赛道。如此一来,团队不但能够绕开“三消关卡设计”这个门槛极高的设计大坑,还能在产品运营上复制此前的成功经验,实现弯道超车。

近半年以来不断涌入这个赛道的新品也印证了越来越多的厂商正选择三消+X 的思路来切入赛道。比如由创梦天地研发、腾讯海外发行公司 Proxima Beta 代理的《女巫日记(The Witch Diaries)》去年 9 月在东南亚等海外市场测试,主打女性向市场;老牌出海厂商 Funplus 的三消+RPG 玩法的《Call of Antia: Match 3 RPG》去年 10 月上线,流水已突破千万;友塔网络的三消+4X 产品《Dragonfall & Puzzles》在今年 3 月 10 日刚刚上线;世纪华通旗下点点互动投入重金打造的《Enigmite's Prophecy》则预计在今年 5 月推出。

The Witch Diaries

Call of Antia: Match 3 RPG

Dragonfall & Puzzles

Enigmite's Prophecy

需要指出的是《Puzzles & Survival》和《Project Makeover》都是在 2020 年就已经上线的产品。而近期上线的新品,在立项时间上明显晚了一步,自然没有办法吃到最大的市场红利,将面临更刺激的竞争。可以预见,随着越来越多的厂商选择三消融合玩法,三消游戏的研发运营成本将不断攀升,三消游戏将不可避免地面临新一轮的内卷。

不过对中小团队来说,重度化并不意味着三消市场未来只有大厂才有机会。恰恰相反,重度化必然意味着游戏覆盖面收窄,氪金强度变大,反而会析出众多用户。而这正是中小团队的机会。

去年由土耳其新锐厂商不足 30 人团队开发的《Royal Match》异军突起就是很好的破局案例。这款游戏反市场主流的重度化趋势,以更为纯粹爽快的三消玩法吸引玩家,在 2021 年吸金超过 1 亿美元(Sensor Tower 数据),成为去年在北美市场收入增长最快的三消手游。

Royal Match

触宝旗下 Smillage 工作室推出的《Love Fantasy》则尝试了另外一个破局方向。游戏通过三消+文字冒险的玩法吸引女性玩家,并尝试 IAA 变现方式,成功登顶去年 12 月出海手游 App Store 下载榜首,以更轻度的方式寻找变现增长点。

Love Fantasy: Match & Stories

结语

由于版号等政策的不确定性加强,越来越多厂商已经将出海确定为自己未来几年的战略方向。对有志于出海的厂商来说,在 SLG 品类七八成收入已经被国内同行收入囊中的当下,攻克三消品类将是出海的必由之路。

随着厂商战略方针的转变,三消品类将逐渐告别通过海量投放低成本试错的时代,进入精品化、高研发成本、高营销费用、长周期回报大厂角逐的地狱模式。大厂之间比拼的不只是成功产品的营收能力,还有对失败项目的承受能力。每一个成功产品的背后都有着无数失败项目的尸骨,有些甚至从未对外公开过。竞争的压力永远不会消失。

面对这场战役,到底是大厂靠重金砸重度产品能够后发制人,还是深耕品类多年的老兵能利用自身的经验以巧取胜,或是被主打玩法创新的中小团队暗度陈仓?这一切现在都还是未知数。