YYеҚ–дәҶ BIGOеҰӮдҪ•ж’‘иө·ж¬ўиҒҡ

ж¬Ў

ж¬Ў

еҢ—дә¬ж—¶й—ҙ 11 жңҲ 17 ж—Ҙж¬ўиҒҡеҸ‘еёғдәҶ 2020 е№ҙ Q3 иҙўжҠҘпјҢ并е®ҳе®ЈдәҶж¬ўиҒҡеӣҪеҶ…дёҡеҠЎпјҲеҚіYYзӣҙж’ӯпјүд»Ҙ 36 дәҝзҫҺе…ғзҡ„д»·ж јеҮәе”®з»ҷзҷҫеәҰзҡ„ж¶ҲжҒҜпјҢдәӨеүІйў„и®Ўе°ҶдәҺ 2021 е№ҙдёҠеҚҠе№ҙе®ҢжҲҗгҖӮ

иҝҷд№ҹжҳҜж¬ўиҒҡ继д»Ҙ 8.1 дәҝзҫҺе…ғзҡ„д»·ж је°ҶиҷҺзүҷиӮЎд»ҪеҮәе”®з»ҷи…ҫи®Ҝд№ӢеҗҺзҡ„第дәҢж¬ЎвҖңж–ӯиҲҚзҰ»вҖқгҖӮ

иҖҢжҜ”иҫғжҲҸеү§жҖ§зҡ„дёҖзӮ№жҳҜпјҢеңЁж¬ўиҒҡеҸ‘иҙўжҠҘзҡ„д»ҠеӨ©пјҢжңүеӘ’дҪ“жҠҘйҒ“ вҖңеӯ—иҠӮи·іеҠЁжңүж„Ҹ收иҙӯж¬ўиҒҡжө·еӨ–дёҡеҠЎпјҢзӣ®еүҚеҸҜиғҪе·Із»Ҹиҝӣе…Ҙи°ҲеҲӨйҳ¶ж®өвҖқпјҢеҰӮжһңж¶ҲжҒҜеұһе®һпјҢж¬ўиҒҡйӣҶеӣўзҡ„жүҖжңүдёҡеҠЎйғҪе°ҶеҸҰ改他姓гҖӮ

笔иҖ…зңӢеҲ°иҝҷдёӘж–°й—»зҡ„ж—¶еҖҷпјҢд№ҹзқҖе®һеҗ“дәҶдёҖи·ігҖӮжң¬д»ҘдёәдёҺеӣҪеҶ…дёҡеҠЎж–ӯиҲҚзҰ»д№ӢеҗҺпјҢжқҺеӯҰеҮҢдјҡе…Ёжғ…жҠ•е…ҘеҲ°жө·еӨ–еёӮеңәгҖӮйҡҸеҗҺпјҢ笔иҖ…д№ҹеҗ‘ж¬ўиҒҡж–№йқўжұӮиҜҒдәҶжӯӨж¶ҲжҒҜзҡ„зңҹе®һжҖ§пјҢеҜ№ж–№иЎЁзӨәвҖңжҠҘйҒ“дёҘйҮҚеӨұе®һпјҢе…¬еҸёе№¶жІЎжңүеҮәе”®жө·еӨ–дёҡеҠЎзҡ„и®ЎеҲ’вҖқгҖӮ

еӣ жӯӨдёӢж–Үд»Қе°Ҷд»Ҙж¬ўиҒҡ Q3 иҙўжҠҘи§ЈиҜ»е’ҢеҲҶжһҗ BIGO жө·еӨ–еҸ‘еұ•жғ…еҶөдёәдё»гҖӮ

иҗҘ收еўһй•ҝгҖҒжңҲжҙ»дёӢйҷҚ жө·еӨ–ж”ҝзӯ–зҡ„дёҚзЎ®е®ҡжҖ§еўһеҠ еҮәжө·йҡҫеәҰ

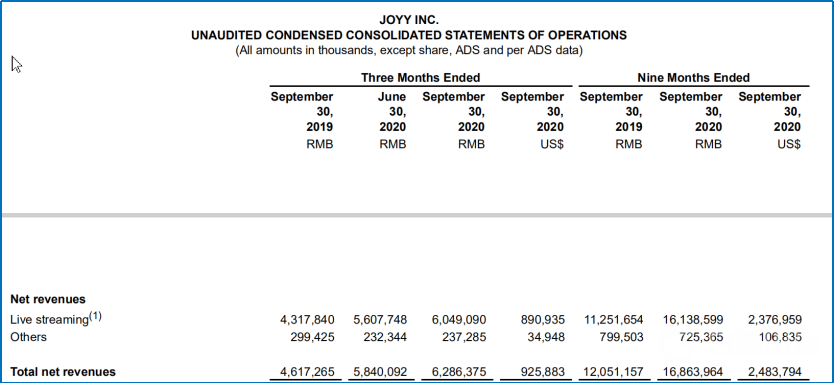

ж №жҚ®иҙўжҠҘжқҘзңӢпјҢж¬ўиҒҡ 2020 е№ҙ Q3 жҖ»иҗҘ收дёә 62.86 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 36.1%пјҢзҺҜжҜ”еўһй•ҝ 7.6%гҖӮе…¶дёӯзӣҙж’ӯ收е…ҘеҚ жҖ»иҗҘ收зҡ„ 96.2% дёә 60.49 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 7.9%пјҢиҝҷд№ҹеҜјиҮҙзӣҙж’ӯ收е…ҘеңЁйӣҶеӣўжҖ»иҗҘ收дёӯзҡ„еҚ жҜ”иҝӣдёҖжӯҘжҸҗй«ҳпјҲQ1 дёә 94.5%пјҢQ2 дёә 96%пјүгҖӮ

ж №жҚ®е®ҳж–№ж•°жҚ®пјҢзӣҙж’ӯ收е…Ҙеҝ«йҖҹеўһй•ҝдё»иҰҒеҫ—зӣҠдәҺ BIGO LIVE з”ЁжҲ·жҢҒз»ӯеўһй•ҝд»ҘеҸҠе…ЁзҗғдёҡеҠЎзҡ„жү©еј пјҢж №жҚ®жқҺеӯҰеҮҢеҲҶдә«зҡ„ж•°жҚ®пјҢBIGO LIVE еңЁж¬§жҙІе’ҢдёңеӨӘе№іжҙӢең°еҢәеҲҶеҲ«е®һзҺ°дәҶ 270% е’Ң 231% зҡ„收е…Ҙеўһй•ҝгҖӮ

иҙўжҠҘжҳҫзӨә BIGO LIVE Q3 иҗҘ收дёә 33.94 дәҝе…ғпјҢзҺҜжҜ”еўһй•ҝ 15%пјҢж¬ўиҒҡйӣҶеӣў CFO йҮ‘з§үиЎЁзӨәпјҢ2020 е№ҙ Q3жҳҜ BIGO LIVE еңЁйқһ GAAP еҮҶеҲҷдёӢиҗҘдёҡеҲ©ж¶ҰзҺҮиҪ¬жӯЈзҡ„第дёҖдёӘеӯЈеәҰгҖӮ笔иҖ…зҢңжөӢпјҢBIGO LIVE зҡ„жүӯдәҸдёәзӣҲд№ҹжҳҜжқҺеӯҰеҮҢиғҪеӨҹеӨ§иғҶеҮәе”®еӣҪеҶ…дёҡеҠЎзҡ„йҮҚиҰҒеҺҹеӣ гҖӮ

йҷӨжӯӨд№ӢеӨ–пјҢж¬ўиҒҡиҝҳеңЁ Q2 иҙўжҠҘдёӯиЎЁзӨәпјҢйў„и®Ў 2020 е№ҙ Q4 йӣҶеӣўж——дёӢ HAGO е°ҶжҸҗеүҚе®һзҺ°еҚ•жңҲзӣҲдәҸе№іиЎЎгҖӮ

ж•°жҚ®жқҘжәҗпјҡQ3иҙўжҠҘ

д№ҹе°ұжҳҜиҜҙпјҢе•ҶдёҡжЁЎејҸжё…жҷ°зҡ„ 2 дёӘдә§е“ҒпјҢйғҪе°ҶејҖе§Ӣдёә BIGO иҙЎзҢ®еј№иҚҜгҖӮ

еҶҚжқҘзңӢдёҖдёӢжҲҗжң¬зҡ„еҸҳеҢ–гҖӮж №жҚ®иҙўжҠҘжҳҫзӨәпјҢ2020 е№ҙQ3 ж¬ўиҒҡйӣҶеӣўдё»иҗҘдёҡеҠЎжҲҗжң¬дёә 39.62 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ38.8%пјҢзҺҜжҜ”еўһй•ҝ 5.1%пјҢиҝҷеқ—зҡ„дё»иҰҒеҺҹеӣ жҳҜзӣҙж’ӯ收е…ҘеўһеҠ д№ӢеҗҺпјҢзӣҙж’ӯеҲҶжҲҗе’ҢеҶ…е®№жҲҗжң¬йҡҸд№ӢеўһеҠ гҖӮйҷӨзӣҙжҺҘжҲҗжң¬д№ӢеӨ–пјҢзҺҜжҜ”еўһй•ҝжҳҺжҳҫзҡ„жҳҜиҗҘй”Җиҙ№з”ЁпјҢеҸҜд»ҘзңӢеҲ° BIGO иҝҳжҳҜеңЁжҢҒз»ӯеўһеҠ жө·еӨ–еёӮеңәжӢ“еј зҡ„иҙ№з”ЁгҖӮ

дёҚиҝҮпјҢеҚ°еәҰж”ҝеәңе°ҒжқҖ BIGO LIVEгҖҒHAGO зӯүдә§е“ҒпјҢBIGO дёӯж–ӯдәҶеҜ№еҚ°еәҰз”ЁжҲ·зҡ„жңҚеҠЎпјҢеёҰе®ҪжҲҗжң¬еҗҢжҜ”дёӢйҷҚ17.3% иҮі 2.37 дәҝе…ғгҖӮ

ж•°жҚ®жқҘжәҗпјҡQ3иҙўжҠҘ

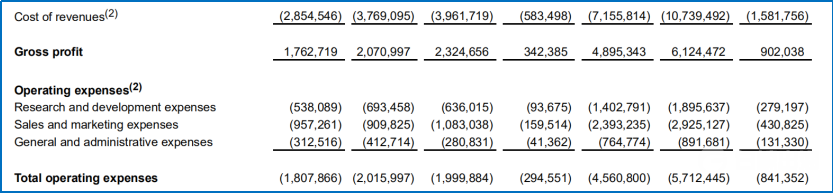

жҖ»дҪ“жқҘзңӢпјҢж¬ўиҒҡжӯЈеңЁжңқзӣҲеҲ©зҡ„ж–№еҗ‘еҒҘеә·еҸ‘еұ•пјҢеңЁйқһ GAAP еҮҶеҲҷдёӢж¬ўиҒҡ Q3 еҮҖеҲ©ж¶Ұдёә 8.09 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 64%пјҢзҺҜжҜ”еўһй•ҝ 30.6%пјҢдё»иҰҒеҸ— BIGO LIVE дәҸжҚҹеҮҸе°‘зҡ„жӯЈйқўеҪұе“ҚгҖӮ

еңЁ GAAP еҮҶеҲҷдёӢпјҢж¬ўиҒҡ Q3 еҮҖеҲ©ж¶Ұдёә 23.03 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 3626.9%пјҢдё»иҰҒжҳҜеҮәе”®иҷҺзүҷиӮЎжқғ收зӣҠгҖӮпјҲжіЁпјҡжӯӨеӨ„йқһGAAPе’ҢGAAPзҡ„е·®еҲ«дё»иҰҒејәи°ғжҠ•иө„收зӣҠпјүгҖӮ

еңЁиў«еҠЁзҺҜеўғдёӢпјҢдё»еҠЁз»ҷз”ЁжҲ·вҖңжҚўиЎҖвҖқ

иҝҷдёҖйғЁеҲҶпјҢ笔иҖ…е°Ҷеӣҙз»•зқҖиЎЎйҮҸдёҡеҠЎеўһй•ҝзҡ„дё»иҰҒжҢҮж ҮвҖ”вҖ”MAUжқҘеұ•ејҖгҖӮж №жҚ®иҙўжҠҘж•°жҚ®пјҢж¬ўиҒҡйӣҶеӣўе…ЁзҗғMAU дёә 3.901 дәҝпјҢжө·еӨ–з”ЁжҲ·еҚ жҜ” 89.4%пјҢе…¶дёӯзӣҙж’ӯ MAU дёә 0.92 дәҝпјҢзҹӯи§Ҷйў‘ MAU дёә 1.04 дәҝгҖӮ

ж•°жҚ®жқҘжәҗпјҡж¬ўиҒҡйӣҶеӣўиҙўжҠҘпјҲеҚ•дҪҚпјҡдёҮпјү

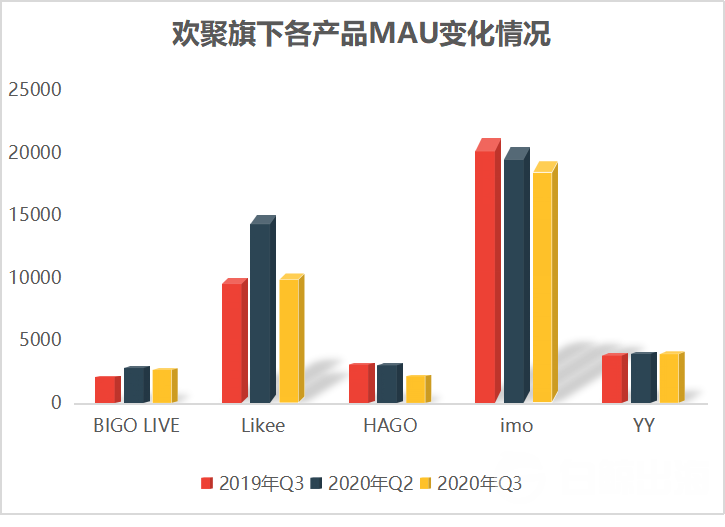

ж•ҙдҪ“жқҘзңӢпјҢж¬ўиҒҡж——дёӢжө·еӨ–еҗ„дә§е“Ғзҡ„ MAU йғҪеҮәзҺ°дәҶдёҚеҗҢзЁӢеәҰзҡ„дёӢйҷҚпјҢиҝҷдё»иҰҒжҳҜеҸ—еҚ°еәҰж”ҝеәңе°ҒзҰҒдёӯеӣҪ App еҪұе“ҚпјҢж¬ўиҒҡж——дёӢ HAGOгҖҒLikee д»Ҙ еҸҠBIGO LIVE еқҮеңЁе°ҒзҰҒеҗҚеҚ•дёӯпјҢеҚ°еәҰзҡ„ж”ҝзӯ–дёҚзЎ®е®ҡжҖ§з»ҷеҢ…жӢ¬ж¬ўиҒҡеңЁеҶ…зҡ„дј—еӨҡеҮәжө·еҺӮе•ҶеёҰжқҘдәҶжҚҹеӨұгҖӮ

ж №жҚ®ж¬ўиҒҡе®ҳж–№ж•°жҚ®пјҢеү”йҷӨеҚ°еәҰеҪұе“ҚпјҢBIGO LIVE MAU еҗҢжҜ”еўһй•ҝ58%пјҢLikee MAU еҗҢжҜ”еўһй•ҝ147%пјҢHAGO MAU еҗҢжҜ”еўһй•ҝ 20%пјҢж•ҙдҪ“еҗ‘еҘҪгҖӮ

е…¶дёӯпјҢеҸҜд»ҘзңӢеҲ° Likee зҡ„еҪұе“ҚжҳҜжңҖеӨ§зҡ„пјҢе…¶дҪҷеҮ ж¬ҫдә§е“ҒеҸ—еҪұе“Қзҡ„иҢғеӣҙжңүйҷҗгҖӮиҖҢеҚ°еәҰд»ҘвҖңз”ЁжҲ·ж•°вҖқдёәж Үеҝ—пјҢеҸҜд»ҘзңӢеҲ°еңЁиў«е°ҒзҰҒеҗҺпјҢж¬ўиҒҡеңЁжңүж„ҸиҜҶең°з»ҷи°ғж•ҙз”ЁжҲ·з»“жһ„гҖӮ

еңЁеҚ—дәҡд№ӢеӨ–пјҢBIGO еү©дҪҷзҡ„е…ЁзҗғеёӮеңәпјҢдё»иҰҒжҳҜ欧зҫҺгҖҒдёңеҚ—дәҡгҖҒзӢ¬иҒ”дҪ“гҖҒдёӯдёңе’ҢиҘҝеӨӘе№іжҙӢпјҲж—Ҙйҹ©зӯүпјүгҖӮ

жҢү照笔иҖ…д№ӢеүҚеҜ№ BIGO йӣҶеӣўзҡ„иҝҪиёӘпјҢBIGO ж——дёӢдә§е“ҒеңЁжҠ•ж”ҫж—¶пјҢдё»иҰҒжҢҮ LikeeпјҢдјҡйҒҝејҖдёҺеҝ«жүӢгҖҒеӯ—иҠӮзҡ„еӨҙйғЁеёӮеңәдәүеӨәпјҢдҫӢеҰӮдјҡйҒҝејҖзҫҺеӣҪгҖҒеҚ°е°јпјҢжӣҙеӨҡзІҫеҠӣж”ҫеңЁдҝ„зҪ—ж–Ҝе’ҢдёӯдёңгҖӮдҪҶжңҖиҝ‘зҡ„жғ…еҶөиІҢдјјеҮәзҺ°дәҶеҸҳеҢ–гҖӮ

иҖҢиҝҷз§ҚеҸҳеҢ–пјҢ让笔иҖ…жңүдәҶе…¶д»–ж–№еҗ‘зҡ„зҢңжғіпјҢдёҺдј й—»зҡ„е°Ҷжө·еӨ–дёҡеҠЎеҚ–з»ҷеӯ—иҠӮзӣёеҸҚпјҢBIGO еңЁе°ҶеӣҪеҶ…дёҡеҠЎеҸҳзҺ°д№ӢеҗҺпјҢжҳҜжғіиҰҒжҠўдёҖжҠўжө·еӨ–еёӮеңәзҡ„пјҢжңҖеҗҺеҚ–дёҚеҚ–пјҢйӮЈе°ұжҳҜеҸҰеӨ–дёҖдёӘй—®йўҳдәҶгҖӮ

еӨ§жүӢ笔买йҮҸ еҠӘеҠӣж”»еҚ жӣҙеӨҡеёӮеңә

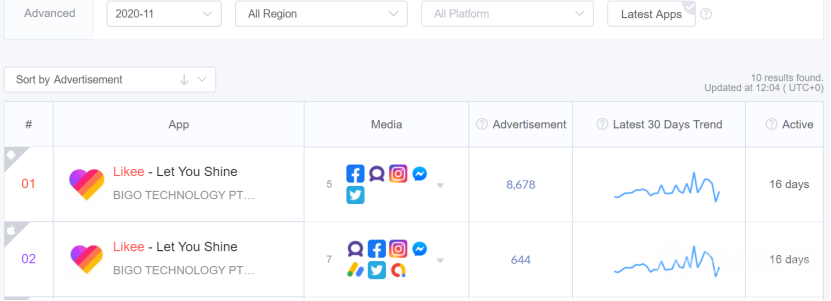

ж №жҚ® App Growing Global ж•°жҚ®пјҢBIGO LIVEгҖҒLikee зӯүж¬ўиҒҡж——дёӢйҮҚйҮҸдә§е“ҒжӯЈеңЁз§ҜжһҒд№°йҮҸгҖӮиҝҮеҺ» 16 еӨ© Likee е®үеҚ“зүҲжҠ•ж”ҫдәҶ 8678 дёӘе№ҝе‘Ҡзҙ жқҗгҖҒBIGO LIVE е®үеҚ“зүҲжҠ•ж”ҫдәҶ 9482 дёӘе№ҝе‘Ҡзҙ жқҗпјҢHAGO з•Ҙе°‘дёҖдәӣдҪҶд№ҹжңү 3422 дёӘе№ҝе‘Ҡзҙ жқҗгҖӮзӣёиҫғдәҺж¬ўиҒҡ 244.7 дәҝе…ғзҡ„зҺ°йҮ‘жөҒеӮЁеӨҮжқҘзңӢпјҢж¬ўиҒҡе®Ңе…ЁжңүиғҪеҠӣжүҝжӢ…иҝҷж ·иұӘж°”зҡ„д№°йҮҸгҖӮ

2020 е№ҙ 11 жңҲ Likee е’Ң BIGO LIVE е№ҝе‘Ҡзҙ жқҗжҠ•ж”ҫжғ…еҶө

иҖҢдё”д»Һе…¶йҮҚзӮ№жҠ•ж”ҫеёӮеңәжқҘзңӢпјҢдёүж¬ҫдә§е“Ғзҡ„жҠ•ж”ҫзӯ–з•Ҙеҹәжң¬зӣёеҗҢпјҢйғҪжҳҜеңЁиҝӣдёҖжӯҘзЁіеӣәдјҳеҠҝеёӮеңәзҡ„еҹәзЎҖдёҠеҗ‘й«ҳеҮҖеҖјеёӮеңәд»ҘеҸҠз«һеҜ№йҮҚиҰҒеёӮеңәжё—йҖҸгҖӮ

ж•°жҚ®жқҘжәҗпјҡApp Growing Global |ж¬ўиҒҡж——дёӢдёүж¬ҫдә§е“Ғиҝ‘30еӨ©е№ҝе‘ҠжҠ•ж”ҫдё»иҰҒеёӮеңә

пјҲеӣ дёүж¬ҫдә§е“ҒйғҪдё»иҰҒеңЁGoogle PlayеёӮеңәдёӯжҠ•ж”ҫеӣ жӯӨдёҠиҝ°Top5еёӮеңәдёәе®үеҚ“зүҲжң¬пјү

й«ҳжҠ•е…Ҙзҡ„з»“жһңжҳҜй«ҳеӣһжҠҘпјҢдёҠж–ҮжңүжҸҗеҲ° 2020 е№ҙ Q3 BIGO LIVE еңЁж¬§жҙІд»ҘеҸҠдёңеӨӘе№іжҙӢең°еҢә收е…ҘеҗҢжҜ”еўһй•ҝеҲҶеҲ«дёә 270% е’Ң 231%пјҢеҫҲжҳҺжҳҫ BIGO LIVE жңүж„Ҹеҗ‘жӣҙеӨҡжҲҗзҶҹеёӮеңәжё—йҖҸгҖӮ

笔иҖ…зҢңжөӢ BIGO LIVE еңЁзҫҺеӣҪеёӮеңәеҸ–еҫ—зҡ„жҲҗз»©дёәиҝӣдёҖжӯҘеҗ‘欧жҙІеёӮеңәжү©еј еўһеҠ дәҶдҝЎеҝғгҖӮд»Ҡе№ҙдёҠеҚҠе№ҙ BIGO LIVE дёҖзӣҙзЁіеұ…зҫҺеӣҪ Google Play йқһжёёжҲҸеә”з”Ёз•…й”ҖжҰң Top10гҖҒGoogle Play з•…й”ҖжҖ»жҰң Top50гҖӮеҸҰеӨ–笔иҖ…еҸ‘зҺ°пјҢйҷӨдәҶ BIGO LIVE пјҢ17 LIVE д»ҘеҸҠ Uplive зӯүе…¶д»–зӣҙж’ӯе№іеҸ°еңЁзҫҺеӣҪз•…й”ҖжҰңзҡ„жҺ’еҗҚд№ҹжңүжҸҗеҚҮпјҢиҝҷеҸҜиғҪе’Ң BIGO LIVE еңЁзҫҺеӣҪжҲҗеҠҹиҝӣиЎҢдәҶеёӮеңәж•ҷиӮІжңүдёҖе®ҡе…ізі»гҖӮеӣ иҖҢ BIGO LIVE еҸҜд»Ҙе°ҶжҲҗеҠҹз»ҸйӘҢйҖ’жҺЁиҮіиӢұеӣҪгҖҒжі•еӣҪзӯүе’ҢзҫҺеӣҪз”ЁжҲ·д№ жғҜзӣёдјјгҖҒд»ҳиҙ№д№ жғҜзӣёдјјзҡ„жҲҗзҶҹеёӮеңәгҖӮ

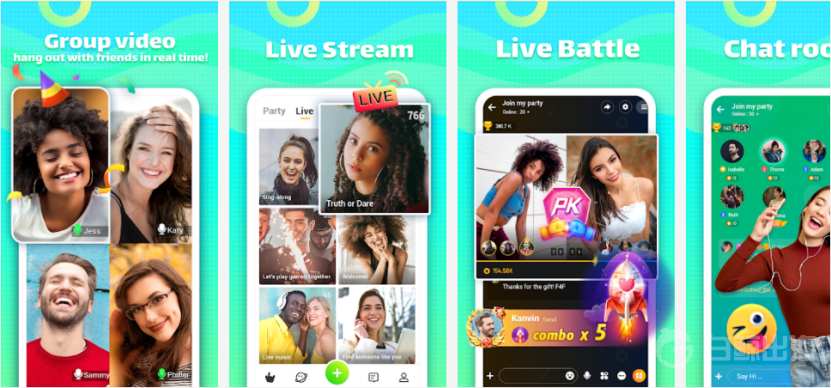

йҷӨдәҶеёӮеңәдёҠзҡ„жӣҙе№ҝйҳ”зҡ„еёғеұҖпјҢBIGO LIVE еңЁдә§е“ҒеҪўжҖҒдёҠд№ҹжңүжүҖи°ғж•ҙгҖӮжҜ”еҰӮпјҢеўһеҠ дәҶ BIGO еҗүе°јж–ҜжқҘйј“еҠұз”ЁжҲ·жү“жҰңпјӣе°ҶжёёжҲҸзӣҙж’ӯе…ҘеҸЈжҸҗеүҚгҖҒеңЁдёӯдёңеӨҡдёӘеӣҪ家жӢӣеӢҹжёёжҲҸдё»ж’ӯ并ж•ҙеҗҲдәҶжёёжҲҸз•ҢйқўпјҢж–№дҫҝз”ЁжҲ·жҢүжёёжҲҸжүҫдё»ж’ӯпјӣеңЁжҲҗзҶҹеёӮеңәйј“еҠұз”ЁжҲ·зҫӨз»„иҒҠеӨ©пјӣеҸҰеӨ–жҢҒз»ӯеңЁзӨҫдәӨпјҲд»ҘеҸҠдәӨеҸӢпјүж–№еҗ‘еҸ‘еҠӣпјҢж №жҚ®иҙўжҠҘж•°жҚ®пјҢQ3 дё»еҠЁеҸ‘её–з”ЁжҲ·и¶…иҝҮ10%гҖӮж №жҚ®з¬”иҖ…иҝ‘жңҹи§ӮеҜҹпјҢдҪҝз”Ё BIGO LIVE жҙҫеҜ№еҸ¬йӣҶеҠҹиғҪзҡ„з”ЁжҲ·иҫғд№ӢеүҚжңүжҳҺжҳҫжҸҗеҚҮгҖӮ

BIGO LIVEйЎөйқўжҲӘеӣҫ

Likee зЁіеҚ дҝ„зҪ—ж–ҜеёӮеңә еҗ‘еҝ«жүӢгҖҒеӯ—иҠӮдјҳеҠҝеёӮеңәеҮәеҮ»

Likee иҝ‘ 90 еӨ©дё»иҰҒжҠ•ж”ҫеёӮеңәе’Ңе…¶ 2020 е№ҙ 2-6 жңҲзҡ„жҠ•ж”ҫйҮҚзӮ№еҸ‘з”ҹдәҶеҫҲеӨ§еҸҳеҢ–пјҢе…¶дёӯжҜ”иҫғжҳҺжҳҫзҡ„еҸҳеҢ–жҳҜеҚ°е°јгҖҒжі•еӣҪе’Ңж–°еҠ еқЎзҡ„жҠ•ж”ҫйҮҚиҰҒзЁӢеәҰжҳҺжҳҫжҸҗеҚҮгҖӮиҝҷж„Ҹе‘ізқҖ Likee дёҚеҶҚдҪҝ用笔иҖ…еңЁеҲҶжһҗ Q1 е’Ң Q2 иҙўжҠҘж—¶жҸҗеҲ°зҡ„вҖңжңүж„ҸйҒҝејҖ TikTok е’Ңеҝ«жүӢпјҲеҢ…жӢ¬ Kwai е’Ң Snack VideoпјүдјҳеҠҝеёӮеңәпјҢеҚЎдҪҚиҮӘиә«дјҳеҠҝеёӮеңәвҖқзҡ„жҲҳз•ҘпјҢиҝҷеҸҜиғҪе’Ң Likee еңЁеҚ°еәҰеёӮеңәйҒӯйҒҮе°ҒзҰҒжҖҘйңҖжӣҙеӨҡз”ЁжҲ·иЎҘи¶іжңүе…ігҖӮ

Likee е°ҶеҚ°е°јжҸҗеҚҮдёәе№ҝе‘Ҡзҙ жқҗжҠ•ж”ҫ Top1 еёӮеңәпјҢйҖүжӢ©е’Ң Snack Video зЎ¬зҪЎзҡ„дёҖдёӘйҮҚиҰҒеҺҹеӣ жҳҜпјҢеҚ°е°јеёӮеңәзӣҳеӯҗи¶іеӨҹеӨ§пјҢдәәеҸЈеҹәж•°дёә 2.62 дәҝпјҢзӣ®еүҚеҚ°е°ј Google Play дёӢиҪҪжҖ»жҰң Top100 дёӯжңү 7 ж¬ҫзҹӯи§Ҷйў‘AppпјҢе…ЁйғЁдёәдёӯеӣҪеҮәжө·дә§е“ҒпјӣиҖҢдё”еҚ°е°јдәәеҸЈе№ҙиҪ»еҢ–жҳҺжҳҫпјҢдәәеҸЈдёӯдҪҚж•°д»…дёә 29 еІҒпјҢиҝҷеҮ 家еӨҙйғЁдә§е“ҒжІЎжңүдәәдјҡзңҹзҡ„ж„ҝж„Ҹж”ҫејғиҝҷж ·дёҖеқ—вҖңйҰҷйҘҪйҘҪвҖқгҖӮ

иҖҢе®һйҷ…дёҠпјҢдёҚеҸӘжҳҜж¬ўиҒҡпјҢе…¶д»–еӨ§еҺӮгҖҒз”ҡиҮідёҖдәӣдёӯе°ҸеҺӮе•ҶпјҢйғҪеңЁеҜ»жүҫиҮӘе·ұзҡ„и§’еәҰе…ҘеұҖеҚ°е°јзҡ„зҹӯи§Ҷйў‘еёӮеңәгҖӮ

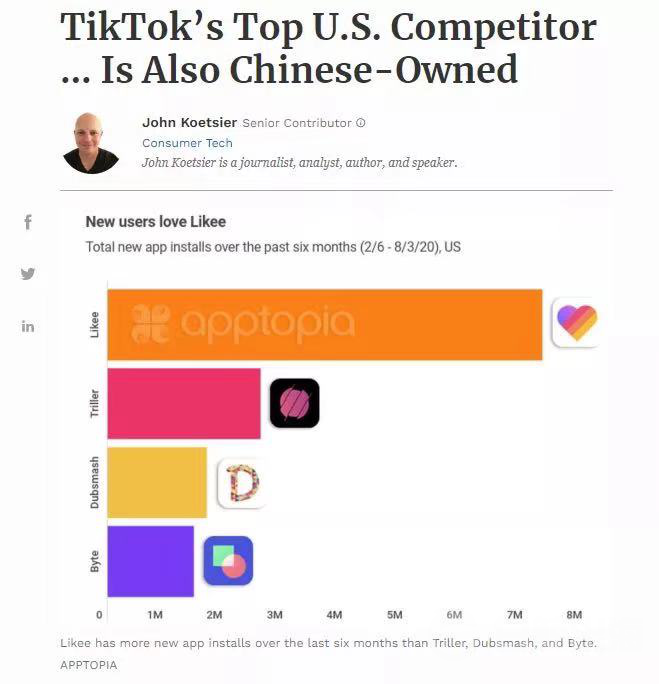

иҮідәҺ Likee еңЁзҫҺеӣҪеёӮеңәзҡ„еўһй•ҝпјҢйҷӨдәҶеҸ—еӨ§жүӢ笔е№ҝе‘ҠжҠ•ж”ҫеҪұе“ҚпјҢд№ҹеә”иҜҘе’ҢзҫҺеӣҪдёҚж—¶дј еҮәзҡ„е°ҒзҰҒTikTokдј й—»жңүе…ігҖӮж №жҚ® App Topia ж•°жҚ®пјҢ2020 е№ҙ 2 жңҲ-8 жңҲ Likee жҲҗдёәеўһй•ҝжңҖеҝ«зҡ„зҹӯи§Ҷйў‘ AppгҖӮиҮідәҺеҠ жіЁжі•еӣҪгҖҒиӢұеӣҪзӯүжҲҗзҶҹеёӮеңәеҸҜиғҪжӣҙеӨҡжҳҜеҮәдәҺеҸҳзҺ°ж–№йқўзҡ„иҖғиҷ‘гҖӮ

йҷӨдәҶиҝӣиЎҢж–°еёӮеңәзҡ„ејҖжӢ“пјҢLikee еңЁдјҳеҠҝеёӮеңәдҝ„зҪ—ж–Ҝзҡ„жҙ»еҠЁд№ҹжІЎеҒңпјҢжӯЈйҖҡиҝҮдёҚж–ӯеҠ ејәе’ҢеҪ“ең°еЁұд№җиЎҢдёҡе…¬еҸёеҗҲдҪңпјҢе·©еӣәеңЁз”ЁжҲ·еҝғдёӯзҡ„дҪҚзҪ®гҖӮиҝҷж ·жқҘзңӢпјҢLikee дјјд№Һжңүж„ҸеңЁжө·еӨ–зҹӯи§Ҷйў‘иөӣйҒ“дәүдёӘ第дёҖпјҢиҝҷд№ҹз¬ҰеҗҲжқҺеӯҰеҮҢд№ӢеүҚжүҖиҜҙжҠҠдёҚеҸҜиғҪеҸҳдёәеҸҜиғҪгҖӮ

HAGO иҙҜеҪ»д№ӢеүҚж–№еҗ‘ 继з»ӯеҠ ејәж–°е…ҙеёӮеңәжӢ“еұ•еҠӣеәҰ

е’Ң Likee е’Ң BIGO LIVE еҠ жіЁжҲҗзҶҹеёӮеңәдёҚеҗҢпјҢHAGO жӯЈжңқж–°е…ҙеёӮеңәеҸ‘еҠӣгҖӮж №жҚ® App Growing Global ж•°жҚ®пјҢHAGO зҡ„ Top5 е№ҝе‘ҠжҠ•ж”ҫеёӮеңәдёӯжңүи¶ҠеҚ—гҖҒеҚ°е°јгҖҒе·ҙиҘҝд»ҘеҸҠжІҷзү№йҳҝжӢүдјҜеӣӣдёӘж–°е…ҙеёӮеңәгҖӮHAGO зҡ„е№ҝе‘ҠжҠ•ж”ҫйҮҚеҝғе’Ң HAGO зҡ„зӣ®ж ҮеҸ—дј—еҚҒеҲҶеҘ‘еҗҲпјҢеңЁд№ӢеүҚзҡ„дә§е“Ғи°ғз ”дёӯ笔иҖ…еҸ‘зҺ°и¶ҠеҚ—з”ЁжҲ·д»ҘеҸҠеҚ°е°јз”ЁжҲ·еҜ№дәҺжёёжҲҸе’ҢзӨҫдәӨйҷӘдјҙзҡ„йңҖжұӮеҚҒеҲҶејәзғҲпјҢд№ҹе°ұж„Ҹе‘ізқҖ HAGO жғіиҰҒж”»дёӢиҝҷдёӨдёӘеёӮеңәзҡ„йҡҫеәҰдјҡжӣҙдҪҺдёҖдәӣгҖӮ

зЎ®е®һпјҢHAGO йңҖиҰҒжӣҙеӨҡзҡ„з”ЁжҲ·пјҢеӣ дёәеңЁе°ҒзҰҒж”ҝзӯ–еҮәеҸ°еүҚзҡ„ Q2пјҢHAGO д»ҘеҸҠйҮҚйҮ‘收иҙӯзҡ„ imo е°ұе·Із»ҸеҮәзҺ°дәҶеўһй•ҝеӣ°еўғгҖӮдёәж”№еҸҳ HAGO зҺ°зҠ¶ж¬ўиҒҡйҷӨдәҶиҝӣиЎҢиҗҘй”Җд№°йҮҸеӨ–пјҢеҸҲеңЁжө·еӨ–йҮҚзӮ№еёӮеңәжҺЁеҮәдәҶ HAGO зҡ„е…„ејҹеә”з”Ё Ola PartyгҖӮOla Party е’Ң HAGO дёҖж ·пјҢе…ій”®иҜҚйғҪжҳҜвҖңзӨҫдәӨе’ҢжёёжҲҸвҖқпјҢеҸӘдёҚиҝҮ Ola Party зҡ„дә§е“Ғз»“жһ„жӣҙеҠ ејәи°ғиҜӯиҒҠгҖҒзӣҙж’ӯзӯүеҠҹиғҪгҖӮ

Ola Party йЎөйқўжҲӘеӣҫ | ж•°жҚ®жқҘжәҗпјҡSensor Tower

дҪҶж¬ўиҒҡеҜ№дәҺ imo зҡ„вҖңеҶ·жј вҖқе®һеңЁи®©з¬”иҖ…зҢңдёҚйҖҸпјҢimo еңЁдёӯдёңе’ҢеҚ—дәҡең°еҢәеҸҜд»Ҙе Әз§°еӣҪж°‘зә§йҖҡи®Ҝ AppпјҢдҪҶйҷӨдәҶеңЁ imo дёӯеөҢе…Ҙ Likee зҡ„зҹӯи§Ҷйў‘д№ӢеӨ–пјҢдјјд№ҺжңӘиғҪдёәж¬ўиҒҡзҡ„жө·еӨ–еёғеұҖиҙЎзҢ®жӣҙеӨҡеҠӣйҮҸ......иҝҷжңүдёҖдәӣиҖҗдәәеҜ»е‘іпјҢж¬ўиҒҡж–№йқўд№ӢеүҚз»ҷеҮәзҡ„еӣһеӨҚжҳҜзӣ®еүҚ并没жңүе°ҶйҮҚеҝғж”ҫеңЁ imo дёҠпјҢиҝҷд№ҹз•ҘжҳҫзүөејәгҖӮ

иҷҪ然дёҖдәӣеёӮеңәеңЁж”ҝзӯ–дёҠзҡ„дёҚзЁіе®ҡжҖ§еўһеҠ дәҶж¬ўиҒҡжө·еӨ–дёҡеҠЎжӢ“еұ•йҡҫеәҰпјҢдҪҶжҖ»дҪ“жқҘзңӢжқҺеӯҰеҮҢеңЁзӣҙж’ӯгҖҒзҹӯи§Ҷйў‘д»ҘеҸҠзӨҫдәӨзҡ„еёғеұҖжҳҜжҲҗеҠҹзҡ„пјҢBIGO LIVE жҲҗдёәе…Ёзҗғ第дёҖеӨ§зӣҙж’ӯ AppгҖҒLikee зЁіеұ…еӨҙйғЁзҹӯи§Ҷйў‘дҪҚзҪ®гҖҒHAGO д»ҘеҸҠж–°дёҠеёӮзҡ„ Ola Party д№ҹйғҪеңЁжө·еӨ–еёӮеңәеҚ жҚ®йҮҚиҰҒзҡ„дҪҚзҪ®гҖӮ

дҪҶдёҺд№ӢеүҚдёҚеҗҢпјҢеңЁеҮәе”®еӣҪеҶ…дёҡеҠЎеҗҺпјҢж¬ўиҒҡжҲ–иҖ…иҜҙ BIGO жҺҘдёӢжқҘе°ҶдјҡеҸҳжҲҗдёҖ家еҪ»еӨҙеҪ»е°ҫзҡ„еҮәжө·е…¬еҸёпјҢеӣ жӯӨBIGO еҸҠе…¶д»–дә§е“ҒйғҪеҝ…йЎ»еұ•зҺ°еҮәжӣҙејәеўһй•ҝе’ҢеҸҳзҺ°иғҪеҠӣпјҢжүҚжңүеҸҜиғҪи®©жҠ•иө„дәәе’ҢдәҢзә§еёӮеңәж»Ўж„ҸгҖӮиҝӣиЎҢй«ҳиҙЁйҮҸеёӮеңәвҖңжҚўиЎҖвҖқгҖҒе•ҶдёҡеҢ–иҝӣзЁӢжҸҗйҖҹйғҪжҳҜеҝ…иЎҢд№ӢдәӢгҖӮдёҚиҝҮжқҺеӯҰеҮҢеңЁиҙўжҠҘдёӯд№ҹжңүжҸҗеҲ°пјҢжңӘжқҘе°Ҷе…ЁеҠӣиҝӣеҶӣд»Ҙдәәе·ҘжҷәиғҪдёәж ёеҝғзҡ„дә§дёҡдә’иҒ”зҪ‘йўҶеҹҹпјҢз§ҜжһҒеёғеұҖж–°дёҡеҠЎпјҢжҲ–и®ёд№ҹдјҡзў°ж’һеҮәж–°зҡ„зҒ«иҠұгҖӮ

- еҚ°еәҰгҖҒзҫҺеӣҪзә·зә·еҮәжүӢпјҢTikTokиғҪеҗҰеңЁе…ЁзҗғйҷҗеҲ¶дёӯйҖҶйЈҺзҝ»зӣҳпјҹ

- 2022е№ҙж—Ҙжң¬дё»жңәжёёжҲҸеёӮеңәпјҡе°Ҹе№…еӣһжҡ–пјҢиҪҜ件й”ҖйҮҸдёӨжһҒеҲҶеҢ–

- Nexonе…¬еёғDNFејҖж”ҫдё–з•Ңж–°дҪңпјҢдҪҶжүӢжёёеӣҪжңҚйҒҘйҒҘж— жңҹпјҹ

- ShopeeжҲ–е°ҶдәҺ1жңҲ13ж—Ҙиө·йҖҖеҮәжіўе…°еёӮеңә

- 2022е№ҙе…ЁзҗғжүӢ游收е…ҘйҷҚдәҶ

- иӮІзў§д№ҹиҰҒйҷҚжң¬еўһж•Ҳпјҡз Қ3ж¬ҫжёёжҲҸпјҢжңӘжқҘ2е№ҙйҷҚжҲҗжң¬и¶…2дәҝ欧е…ғ

- еј•иө·и°·жӯҢе’ҢиӢұдјҹиҫҫжӢ…еҝ§пјҢеҫ®иҪҜ690дәҝзҫҺе…ғ收иҙӯеҶҚз”ҹжіўжҠҳ

- 马ж–Ҝе…Ӣ继з»ӯеҺӢзј©TwitterжҲҗжң¬пјҡе…ій—ӯеӨ§йҮҸжө·еӨ–еҲҶе…¬еҸё