BluedУ┤бТіЦ | СИЇТЃ│тЂџРђютї╗ућЪРђЮуџёуцЙС║цApp№╝їСИЇТў»тЦйуџёУЊЮтЪјтЁёт╝Ъ

ТгА

ТгА

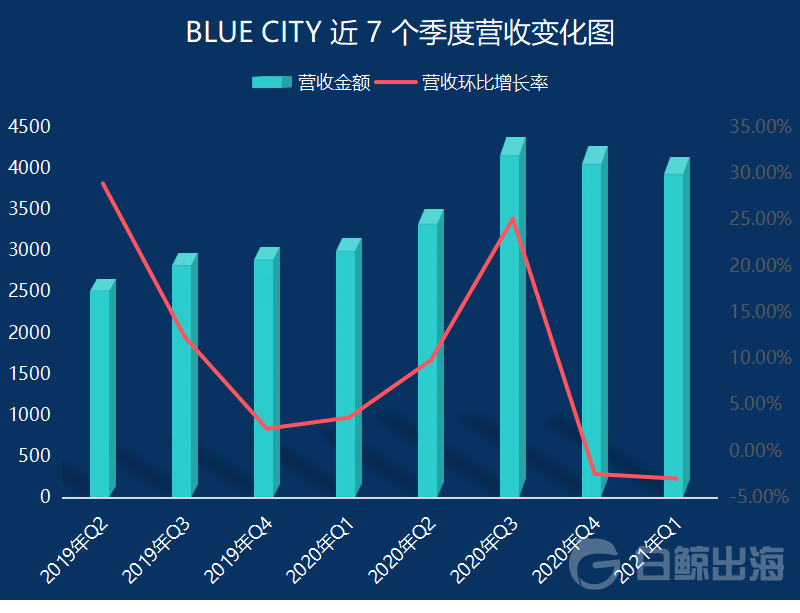

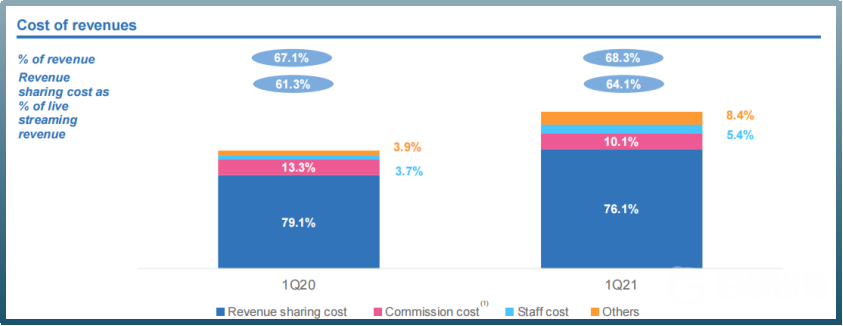

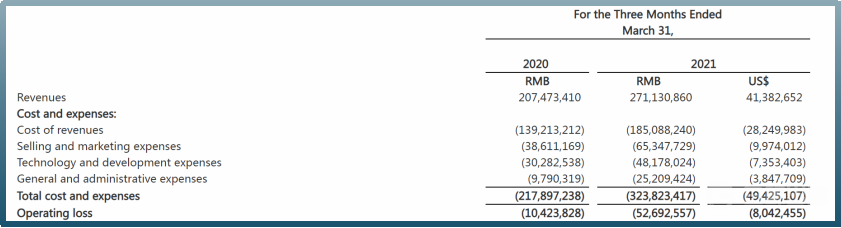

тїЌС║гТЌХжЌ┤ 6 Тюѕ 10 ТЌЦСИІтЇѕ 5 ТЌХУ«И№╝їУЊЮтЪјтЁёт╝Ъ BLUE CITY тЈЉтИЃС║є 2021 т╣┤ Q1 тГБт║дУ┤бТіЦ№╝їТЋ┤СйЊТЮЦуюІ№╝їУ┤бТіЦтюеУљЦТћХСЙДтњїућеТѕиСЙДжЃйу╗ЎтЄ║С║єТќ░уџёТюЪтЙЁсђѓУ┤бТіЦтЈЉтИЃтљј№╝їуЏўтЅЇуФъС╗итљЉСИіТІЅтЇЄ 3.05%№╝їТіЦС╗и 7.77 уЙјтЁЃсђѓ

УљЦТћХу╗ЊТъётцџтЁЃтїќ№╝їУЇит░ћтЂЦт║иТГБТѕљСИ║Тќ░уџётбъжЋ┐уѓ╣

С╗јУљЦТћХТђ╗жбЮТЮЦуюІ№╝ї2021 т╣┤ Q1№╝їBLUE CITY УљЦТћХ 4140 СИЄуЙјтЁЃ№╝їтљїТ»ћтбъжЋ┐ 30.7%№╝їуј»Т»ћСИІжЎЇ 3%№╝їУ┐ЎС╣ЪТў» Blued у╗Д 2020 т╣┤ Q4 С╣ІтљјуггС║їТгАтЄ║уј░тГБт║дУљЦТћХуј»Т»ћСИІжЎЇуџёТЃЁтєх№╝їСИЇУ┐Єу╗╝тљѕТюђУ┐ЉтцДт«ХтЈЉтИЃуџёУ┤бТіЦТЮЦуюІ№╝їQ1 уј»Т»ћ Q4 СИІжЎЇти▓у╗ЈТў»СИфТЎ«жЂЇуј░У▒А......тЦйТХѕТЂ»Тў»№╝їС╗јУљЦТћХу╗ЊТъёуџётцџтЁЃтїќТЮЦуюІ№╝їBLUE CITYС╝╝С╣јТГБтюет╝ђУЙЪСИђТЮАтЁеТќ░уџётбъжЋ┐Уи»тЙёсђѓ

ТЋ░ТЇ«ТЮЦТ║љ№╝џУ┤бТіЦ | тЇЋСйЇ№╝џСИЄуЙјтЁЃ

ТѕЉС╗гТјЦСИІТЮЦ№╝їт░ЮУ»ЋС╗ј BLUE CITY тљёжА╣СИџтіАтюеТђ╗УљЦТћХСИГуџёУ┤Ауї«тЇаТ»ћТЮЦт░ЮУ»ЋтѕєТъљу╝ўСйЋтдѓТГцсђѓ

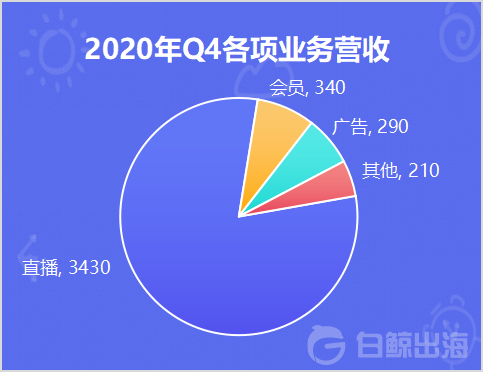

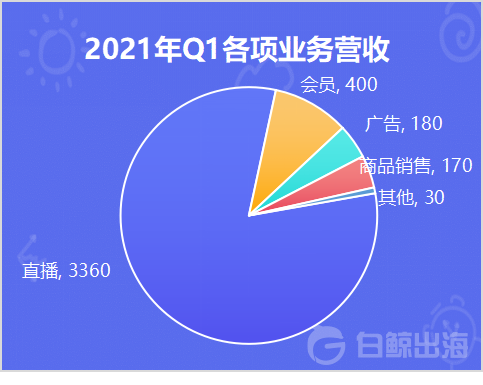

BLUE CITY уџёТђ╗УљЦТћХТў»ућ▒уЏ┤ТњГУљЦТћХсђЂС╝џтЉўУ«бжўЁсђЂт╣┐тЉіУљЦТћХсђЂтЋєтЊЂжћђтћ«С╗ЦтЈітЁХС╗ќуГЅС║ћжЃетѕєТъёТѕљсђѓС╗јУ┐ЎТќ╣жЮбТЮЦуюІ№╝їBLUE CITY уџёУљЦТћХу╗ЊТъёУдЂТ»ћтцДтцџТЋ░уцЙС║цте▒С╣љтЁгтЈИТЏ┤тіатцџтЁЃтњїтЂЦт║исђѓ

ТЋ░ТЇ«ТЮЦТ║љ№╝џУ┤бТіЦ|тЇЋСйЇ№╝џСИЄуЙјтЁЃ

уЏ┤ТњГТћХтЁЦСИІжЎЇ№╝їТѕљуцЙС║цте▒С╣љУАїСИџтЏ░т▒ђ

2021 т╣┤ Q1 уЏ┤ТњГУљЦТћХСИ║ 3360 СИЄуЙјтЁЃ№╝їС╗ЇТў»жЏєтЏбУљЦТћХуџёу╗Ют»╣У┤Ауї«УђЁ№╝їУ┤Ауї«тЇаТ»ћ 81.2%сђѓуЏ┤ТњГУљЦТћХтљїТ»ћтбъжЋ┐ 22.4%№╝їуј»Т»ћСИІжЎЇ 2%сђѓ

тЁ│С║јуЏ┤ТњГУљЦТћХСИІжЎЇуџёТЃЁтєх№╝їтЁХт«ът╣ХСИЇтЈфтЈЉућЪтюе BLUE CITY У║ФСИісђѓ

Та╣ТЇ«т┐ФТЅІУ┤бТіЦТЋ░ТЇ«№╝їт┐ФТЅІ 2021 т╣┤ Q1 уЏ┤ТњГУљЦТћХуј»Т»ћСИІжЎЇ 8%№╝ЏТа╣ТЇ«жЎїжЎїУ┤бТіЦТЋ░ТЇ«№╝їжЎїжЎї 2021 т╣┤ Q1уЏ┤ТњГУљЦТћХуј»Т»ћСИІжЎЇ 11%сђѓтюеУ┐ЎСИЅт«ХтЁгтЈИС╣Ітцќ№╝їС╣ЪТюЅСИЇт░ЉтЁгтЈИжЂГжЂЄтљїТаиТЃЁтєхсђѓ

УђїтЄ║уј░У┐ЎуДЇТЃЁтєхуџётјЪтЏаТў»тцџТаиуџё№╝џ

1сђЂтЏйтєЁуЏ┤ТњГтИѓтю║уФъС║ЅТёѕтЈЉТ┐ђуЃѕ№╝їСйєтњїтЇЃТњГтцДТѕўТЌХуџёТ┐ђуЃѕТѕўтєхтЈѕТюЅТЅђСИЇтљїсђѓ

тЇЃТњГтцДТѕўТЌХуџёуФъС║ЅУђЁтцДтцџтЈфСИЊТ│еС║јуЏ┤ТњГСИџтіАТюгУ║Ф№╝їСйєуЏ«тЅЇтЏйтєЁтИѓтю║СИіТЈљСЙЏуЏ┤ТњГТюЇтіАуџё№╝їжЎцС║єТюЅТўат«бтњїYY уГЅСИ╗ТЅЊуЏ┤ТњГуџё App№╝їУ┐ўтїЁТІгт┐ФТЅІсђЂТіќжЪ│уГЅуЪГУДєжбЉт║ћуће№╝їжЎїжЎїтњї Blued уГЅС║цтЈІт║ћућеС╗ЦтЈі B уФЎуГЅжЋ┐УДєжбЉт║ћућесђѓућеТѕит«їтЁетЈ»С╗Цтюет╣│тЈ░т«їТѕљуцЙС║ц+тєЁт«╣ТХѕжЂБ№╝їтЏаТГцжѓБС║ЏТГцтЅЇТюЅтцџт╣│тЈ░ТХѕУ┤╣С╣аТЃ»уџёС║║№╝їСИ║С║єжЏєСИГу▓ЙтіЏТЈљтЇЄуГЅу║Д№╝їтЈ»УЃйС╝џжЏєСИГтѕ░1-2СИфт╣│тЈ░С╗ўУ┤╣сђѓ

2сђЂуЪГУДєжбЉС╗ЦтЈітцџтЁЃтїќу║┐СИіуцЙС║цте▒С╣љТќ╣Т│Ћуџётє▓тЄ╗№╝їтцџТЋ░ТЎ«жђџуЏ┤ТњГућеТѕиСй┐ућеуЏ┤ТњГТюЇтіА№╝їТЏ┤тцџуџёУ┐ўТў»СИ║С║єТХѕжЂБ№╝їжѓБС╣ѕтЁХС╗ќуцЙС║цте▒С╣љт╣│тЈ░С╣ЪтЈ»С╗ЦТЈљСЙЏУ┐ЎТаиуџёСйюућесђѓ

3сђЂуќФТЃЁУ┐ЄтљјсђЂТўЦтцЕТЮЦСИ┤№╝їтцДт«ХТюЅС║єТЏ┤тцџТЌХжЌ┤тњїТю║С╝џУх░тЄ║т«ХжЌеУ┐ЏУАїу║┐СИІте▒С╣љтњїуцЙС║цсђѓТЇбтЈЦУ»ЮУ»┤№╝їQ1уџёуЏ┤ТњГСИџтіАТГБтцёС║јТиАтГБсђѓ

4сђЂтЈдтцќ№╝їугћУђЁСИЇУ┤ЪУ┤БС╗╗тю░тцДУЃєуїюТхІтЈ»УЃйтњїУАїСИџуџёуќ▓Уй»С╣ЪТюЅСИђт«џтЁ│у│╗№╝їУ┐ЎТќ╣жЮбуџётјЪтЏатЈ»УЃйТЏ┤тцџтЄ║тюеСИ╗ТњГСЙДсђѓтюетЅЇтЄат╣┤№╝їТюЅтЙѕтцџС║║Т╗АУЁ╣ТЅЇтЇјтЇ┤ТЌатцёТќйт▒Ћ№╝їугћУђЁтюеТЌЕТюЪТјЦУДдуЏ┤ТњГт║ћућеуџёТЌХтђЎтЈЉуј░тЙѕтцџСИ╗ТњГуџётћ▒ТГїтњїУи│УѕъТ░┤т╣│№╝їућџУЄ│СИЇТгАС║јУЅ║С║║сђѓтѕ░С║єуј░тюетЦйтЃЈТЏ┤тцџтЈўТѕљт╣│тЈ░уџёжюђТ▒ѓУ┐ютцџС║јС╝ўУ┤еСИ╗ТњГСЙЏу╗Ў№╝їтйЊуёХС╣ЪСИЇТў»У»┤№╝їТ▓АТюЅтјЅт«│уџёТќ░С║║СИ╗ТњГ№╝їтЈфТў»У»┤тюеу╗Ют»╣тђ╝тњїтбъжЋ┐жђЪт║дСИітЈ»УЃйтЄ║уј░С║єу╝ЮжџЎсђѓ

СйєтњїтЁХС╗ќ App СИЇтљїуџёТў»№╝їBLUE CITY уџёућеТѕиТЏ┤тіатъѓуЏ┤№╝їтЏаТГцуЏ┤ТњГУљЦТћХСИІжЎЇС╣ЪуА«т«ъуД░тЙЌСИіТў»СИђСИфтЇ▒жЎЕуџёС┐АтЈисђѓ

тйЊуёХ№╝їуЏ┤ТњГТћХтЁЦтбъжЋ┐ТћЙу╝Њ№╝їт»╣С║јуцЙС║цте▒С╣љтЁгтЈИУђїУеђ№╝їС╣ЪСИЇТў»уЎЙт«│УђїТЌаСИђтѕЕсђѓС╗јУ┤бТіЦу╗ЊТъюТЮЦуюІ№╝їУ┐ЎС║ЏтЁгтЈИт╝ђтДІТЏ┤тіаТ│ежЄЇтЁХС╗ќСИџтіАуџётЈЉт▒Ћ№╝їС║ЅтЈќСИЇтєЇтЂџРђютЂЈуДЉтГдућЪРђЮсђѓ

У┐ўТў»С╗ЦУ┐ЎтЄат«ХтЁгтЈИСИ║СЙІсђѓ

т┐ФТЅІ№╝ї2021 т╣┤ Q1 т┐ФТЅІуџёт╣┐тЉіСИџтіАУХЁУ┐ЄуЏ┤ТњГСИџтіА№╝їУљЦТћХУ┤Ауї«тЇаТ»ћ 50.3%№╝їТѕљСИ║жЏєтЏбТюђУхџжњ▒уџёСИџтіАсђѓ

жЎїжЎї№╝ї2021 т╣┤ Q1 тбътђ╝ТюЇтіАУљЦТћХтљїТ»ћтбъжЋ┐ 23.8%№╝їуј»Т»ћтбъжЋ┐ 3.9%№╝їжЏєтЏбТѕўуЋЦС╣ЪС╗јУљЦТћХт»╝тљЉУ░ЃУЄ│тєЁт«╣т»╝тљЉсђѓ

Уђїт»╣С║ј BLUE CITY УђїУеђ№╝їС╝џтЉўтњїтЋєтЊЂжћђтћ«УљЦТћХт║ћУ»Цт░▒Тў»Тќ░уџётбъжЋ┐уѓ╣сђѓ

С╝џтЉўтњїтЋєтЊЂжћђтћ«УљЦТћХтбъжЋ┐№╝їУЇит░ћтЂЦт║иТг▓ТїЉтцДТбЂ

Та╣ТЇ«У┤бТіЦТЋ░ТЇ«№╝ї2021 т╣┤ Q1 С╝џтЉўСИџтіАтњїтЋєтЊЂжћђтћ«уџёУљЦТћХтѕєтѕФСИ║ 400 СИЄтњї 170 СИЄуЙјтЁЃ№╝їтЅЇУђЁТў»жЏєтЏбуггС║їтцДУљЦТћХУ┤Ауї«УђЁ№╝їтљјУђЁСИјуггСИЅтљЇт╣┐тЉіСИџтіАуЏИти« 10 СИЄуЙјтЁЃ№╝їСйЇтѕЌуггтЏЏсђѓ

тњїтЏйтєЁ Dating у▒╗т║ћућетцДтцџСЙЮжЮат╣┐тЉітњїуЏ┤ТњГтЈўуј░ТюЅтЙѕтцДСИЇтљї№╝їТхитцќуџё Dating у▒╗т║ћућетѕЎТЏ┤тіаТ│ежЄЇС╝џтЉўУ«бжўЁТћХтЁЦсђѓ

Та╣ТЇ« Match Group У┤бТіЦТЋ░ТЇ«№╝ї2021 т╣┤ Q1 Тђ╗УљЦТћХСИ║ 6.68 С║┐уЙјтЁЃ№╝їтЁХСИГСИ╗УљЦСИџтіАТћХтЁЦСИ║ 1.89 С║┐уЙјтЁЃсђѓУЎйуёХТюфТЈљтѕ░тљёжА╣СИџтіАтЇаТ»ћ№╝їСйєУ┤бТіЦСИГтЄаС╣јТюЅтЁ│УљЦТћХуџёТЅђТюЅУАеУ┐░№╝їжЃйТў»ућеУ«бжўЁућеТѕитњї ARPU СИцСИфу╗┤т║дуџёТЋ░ТЇ«ТЮЦт«їТѕљуџё№╝їтЈ»УДЂС╝џтЉўСИџтіАС╣ІжЄЇсђѓ

Та╣ТЇ« BLUE CITY У┤бТіЦТЋ░ТЇ«№╝їС╝џтЉўСИџтіАУљЦТћХ 400 СИЄуЙјтЁЃ№╝їтљїТ»ћтбъжЋ┐ 75.9%№╝їуј»Т»ћтбъжЋ┐ 17.6%сђѓBLUE CITY ТГБтюетљЉСИџуЋїУђЂтцДтЊЦуюІжйљсђѓ

жЎцТГцС╣Ітцќ№╝їугћУђЁуДЂС╗ЦСИ║ТЮЦУЄфУЇит░ћтЂЦт║иуџётЋєтЊЂжћђтћ«ТћХтЁЦтюе Q1 У┤Ауї«С║є┬а170 СИЄуЙјтЁЃ№╝їтљїТ»ћтбъжЋ┐ 297.7%№╝їТў»СИђС╗ХтЙѕТюЅУХБуџёС║ІТЃЁсђѓ

С╗југћУђЁУЄфти▒уџёУДѓт»ЪТЮЦуюІ№╝їуЏ«тЅЇС╝╝С╣јУ┐ўтЙѕт░ЉТюЅТЈљСЙЏтЂЦт║иТюЇтіАуџёуцЙС║ц App№╝їУђїтЈѕСИЇС╝џУДЅтЙЌРђюУЇит░ћтЂЦт║иРђЮтЄ║уј░тюе BLUE CITY уџёСИџтіАСИГтЙѕУ┐Ютњїсђѓ

С╗јУ┤бТіЦТЋ░ТЇ«ТЮЦуюІ№╝їУЇит░ћтЂЦт║иуџёТћХтЁЦСИ╗УдЂТЮЦУЄф HIV жў╗ТќГУЇ»уЅЕ№╝ѕPEP№╝ЅтњїућиТђДтЂЦт║иу╗╝тљѕУ»іуќЌСИцТќ╣жЮб№╝їтЁХСИГтюеу║┐С║њУЂћуйЉтї╗жЎбт░єС║ј 2021 т╣┤ 7 ТюѕТјетЄ║сђѓ

т░цтЁХТў»тљјУђЁ№╝їугћУђЁт░ЈТЌХТЏЙтцџТгАтюетљёуДЇТЮѓт┐ЌсђЂуЎЙт║дт╣┐тЉіСИГуюІтѕ░СИђС║ЏтЁ│С║јућиТђДтЂЦт║иуџёУјєућ░тї╗жЎб№╝їу╗ЎТѕЉт╣╝т░Јуџёт┐ЃуЂхуЋЎСИІТи▒тѕ╗уџёжў┤тй▒№╝їС╗ЦУЄ│С║јжЋ┐тцДтљјжЃйтЇЂтѕєТІЁт┐ЃТў»тљдТюЅТГБУДёућиуДЉтї╗жЎб......

тдѓТъю BLUE CITY Тё┐ТёЈТїЂу╗ГтюеућиТђДтЂЦт║ижбєтЪЪУ┐ЏУАїТЋ┤тљѕтњїТи▒УђЋ№╝їтЈ»УЃйС╝џТў»СИђСИфтЙѕТюЅТйютіЏуџёућЪТёЈ№╝їТЇ« Frost & Sullivan жбёТхІ№╝їСИГтЏйућиТђДтЂЦт║итњїС┐ЮтЂЦтИѓтю║УДёТеАжбёУ«Атѕ░ 2025 т╣┤т░єУЙЙтѕ░ 996 С║┐С║║Т░ЉтИЂсђѓ

жЎцТГцС╣Ітцќ№╝їУ┐ЎСИфТќ╣тљЉС╣ЪС╝џтИ«тіЕ BLUE CITY УЙљт░ётѕ░тјЪТЮЦТЌаТ│ЋУДдтЈіуџёућеТѕисђѓтйЊуёХ№╝їжџЙт║дС╣ЪСИЇС╝џСйј№╝їСИЇУ┐ЄТІ┐СИІС║њУЂћуйЉтї╗уќЌТЅДСИџУхёУ┤еС╣Ъу«ЌТѕљтіЪуџёуггСИђТГЦтљДсђѓ

тйЊуёХТюЅтЦйТХѕТЂ»уџётљїТЌХ№╝їС╣ЪТюЅтЮЈТХѕТЂ»сђѓ

BLUE CITY 2021т╣┤ Q1 т╣┐тЉіУљЦТћХСИ║ 180 СИЄуЙјтЁЃ№╝їтљїТ»ћтбъжЋ┐ 113.7%№╝їСйєуј»Т»ћСИІжЎЇС║є 38%№╝їжбёУ«АтњїТюЅтЁ│РђюУђйТћ╣РђЮТћ┐уГќТћХу┤ДС╣ЪТюЅСИђт«џтЁ│у│╗сђѓ

жЎцТГцС╣Ітцќ№╝їBLUE CITY СИ╗УдЂТЮЦУЄфУ«АтѕњућЪУѓ▓ТюЇтіАуџётЁХС╗ќТћХтЁЦућ▒С║јТЪљуДЇтјЪтЏаС║ј 2021 т╣┤ 3 ТюѕТџѓтЂюС║єсђѓ

тєЇТЮЦуюІТѕљТюгтњїтѕЕТХдТЋ░ТЇ«сђѓ

ТѕљТюгСИіТХе№╝їС║ЈТЇЪТЅЕтцД

Та╣ТЇ«У┤бТіЦТЋ░ТЇ«№╝їQ1 СИ╗УљЦСИџтіАТѕљТюгСИ║ 2825 СИЄуЙјтЁЃ№╝їтљїТ»ћтбъжЋ┐ 33%№╝їуј»Т»ћу╝ЕтЄЈ 12.1%сђѓт»╣С║јтљїТ»ћТѕљТюгтбътіа№╝їт«ўТќ╣у╗ЎтЄ║уџёуљєућ▒Тў»№╝їуЏ┤ТњГУљЦТћХтѕєТѕљтбътіасђЂУЇит░ћтЂЦт║итЋєтЊЂТѕљТюгтбътіасђЂтЉўтиЦТѕљТюгтбътіаС╗ЦтЈіУѓАТЮЃУќфжЁгтбътіасђѓСйєт«ъжЎЁСИітцџТЋ░ТѕљТюгУ┐ўТў»Уі▒тюеуЏ┤ТњГтѕєТѕљСИі....

УљЦжћђТѕљТюгСИ║┬а 1000 СИЄуЙјтЁЃ№╝їтљїТ»ћтбъжЋ┐ 69.2%№╝їуј»Т»ћтбъжЋ┐ 31.6%№╝їBLUE CITY тюе Q1 уџёт╣┐тЉіуА«т«ъТ▓Ат░ЉУі▒жњ▒№╝їС╗јТіЋТћЙТЃЁтєхТЮЦуюІ№╝їт║ћУ»ЦСИ╗УдЂућеС║ј Blued тЏйжЎЁуЅѕС╗ЦтЈіу┐╗тњћСИісђѓ

жЎцТГцС╣Ітцќ№╝їТіђТю»уаћтЈЉТѕљТюгтњїСИђУѕгС╗ЦтЈіУАїТћ┐У┤╣ућеС╣ЪТюЅСИЇтљїуеІт║дуџётбътіасђѓТђ╗У«А 2021 т╣┤ Q1 Тђ╗ТѕљТюгСИ║4942 СИЄуЙјтЁЃ№╝їтљїТ»ћтбъжЋ┐ 48.6%№╝їуј»Т»ћСИІжЎЇ 8.6%сђѓ

тюетѕЕТХдСЙД№╝їBLUE CITY 2021 т╣┤тЄђС║ЈТЇЪСИ║ 790 СИЄуЙјтЁЃ№╝їтљїТ»ћТЅЕтцД 585%№╝їуј»Т»ћу╝ЕтЄЈ 29.5%№╝ЏтюежЮъGAAP тЄєтѕЎСИІ№╝їтЄђС║ЈТЇЪСИ║ 650 СИЄуЙјтЁЃ№╝їтљїТ»ћтбъТЅЕтцД 459%№╝їуј»Т»ћТЅЕтцД 18.2%№╝їуюІТЮЦ BLUE CITY уА«т«ъжюђУдЂжЎЇТюгтбъТЋѕС║єсђѓ

СИІжЮб№╝їТѕЉС╗гт░єтђЪтіЕ MAUсђЂС╗ўУ┤╣ућеТѕиС╗ЦтЈітЁХС╗ќТЏ┤У»ду╗єуџёТЋ░ТЇ«ТЮЦуюІСИђСИІ BLUE CITY С╗ЦтЈі Blued ТхитцќтЈЉт▒ЋТЃЁтєхсђѓ

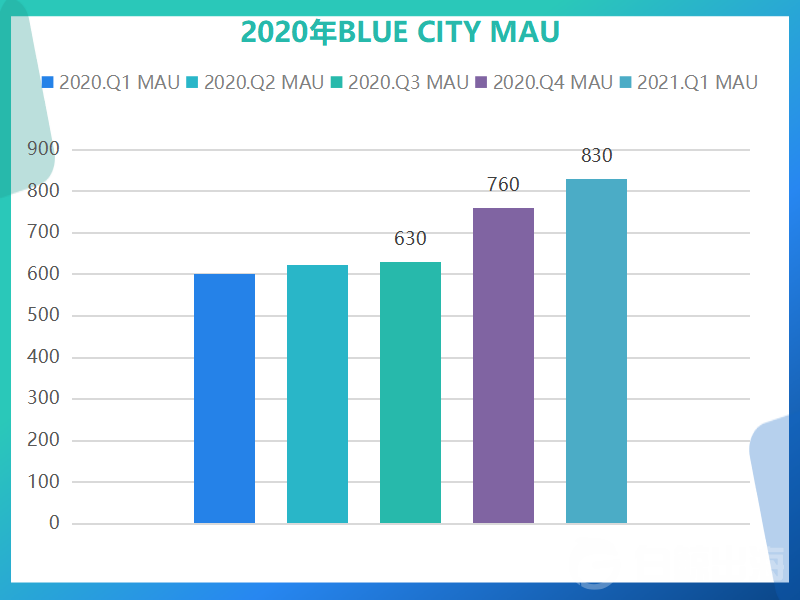

тбъжЋ┐СИГуџё MAU№╝їBlued тЈЉтіЏТЌЦТюгтњїТІЅуЙј

Та╣ТЇ«У┤бТіЦТЋ░ТЇ«№╝їBLUE CITY 2021 т╣┤ Q1 уџё MAU СИ║ 830 СИЄ№╝їтљїТ»ћтбъжЋ┐ 37.5%№╝їуј»Т»ћтбъжЋ┐ 9.2%сђѓС╗ўУ┤╣ућеТѕиТђ╗ТЋ░СИ║ 64 СИЄ№╝їтљїТ»ћтбъжЋ┐ 47.8%№╝їУЙЃ 2020 т╣┤ Q4 уџё 51.8 СИЄуј»Т»ћтбъжЋ┐ 23.6%сђѓТЋ┤СйЊТЮЦуюІ№╝їтљїТ»ћуј»Т»ћжЃйтюеуе│тЂЦтбъжЋ┐сђѓ

угћУђЁТЏЙтюеУДБУ»╗ 2020 т╣┤ Q4 У┤бТіЦТЌХТЈљтѕ░№╝їQ4 MAU УЃйтюеуј»Т»ћу╗┤т║дУ┐јТЮЦ 20.6% уџётбъжЋ┐№╝їтњїТђ╗ MAU СИГтїЁтљФС║є Lesdo С╗ЦтЈі Finka№╝ѕу┐╗тњћ№╝ЅуџёТЋ░ТЇ«ТюЅтЁ│№╝їТЅђС╗Цт░йу«АТђ╗ТЋ░тбътіа 130 СИЄ№╝їугћУђЁС╗ЇТїЂС┐ЮуЋЎТђЂт║дсђѓСйєТГцТгА Q1 тбъжЋ┐С║є 9.2%№╝їУ«ЕугћУђЁТѓгуЮђуџёт┐ЃС╣ЪТћЙСИІС║єСИђС║Џсђѓ

СИЇУ┐Є№╝їУ┤бТіЦт╣ХТюфу╗ЎтЄ║СИЅТгЙ App тљёУЄф MAUсђѓСйє BLUE CITY CEO жЕгС┐ЮтіЏтюеУ┤бТіЦУДБУ»╗СИГТЈљтѕ░№╝їтюе 2021т╣┤ Q1№╝їFinka тњї Lesdo жЃйУ┐јТЮЦ MAU тјєтЈ▓Тќ░жФў№╝їтєЇтіаСИітЅЇтЄаСИфтГБт║дтѕєС║ФуџёТЋ░ТЇ«№╝їугћУђЁТјеТхІТЌЌСИІСИ╗ App Blued уџё MAU У┐ЏтЁЦС║єу╝ЊТЁбтбъжЋ┐ТюЪсђѓ

тЇЋСйЇ№╝џСИЄ | ТЋ░ТЇ«ТЮЦТ║љ№╝џУ┤бТіЦС╗ЦтЈіТІЏУѓАС╣д

СйєС╗ј Blued тюе Q1 уџётіетљЉТЮЦуюІ№╝їBlued С╝╝С╣јтИїТюЏжђџУ┐ЄжЕ▒тіеТхитцќтбъжЋ┐ТЮЦуфЂуа┤ MAU уЊХжбѕсђѓ

Та╣ТЇ«У┤бТіЦТЋ░ТЇ«№╝ї2021 т╣┤ Q1 ТхитцќУљЦТћХУ┤Ауї«тЇаТ»ћСИ║ 10.7%№╝їтЇ│ 703.8 СИЄуЙјтЁЃ№╝їтј╗т╣┤тљїТюЪСИ║ 9.9%сђѓт░йу«АТюЅТЅђтбъжЋ┐№╝їСйєУ┐ЎСИфТЋ░жбЮУ┐ўУ┐юСйјС║ј Dating App т╣│тЮЄТ░┤т╣│сђѓ

Та╣ТЇ« App Annie ТЋ░ТЇ«№╝їBlued уЏ«тЅЇСйЇтѕЌ 17 СИфтЏйт«Хтњїтю░тї║уџё Google Play жЮъТИИТѕЈт║ћућеуЋЁжћђТдюTop100№╝їУ┐ЎС║ЏтИѓтю║тцДтцџжЏєСИГтюеСИютЇЌС║џсђЂСИГСИюсђЂтЇЌуЙјсђЂТЌЦжЪЕС╗ЦтЈіСИГтЏйТИ»тЈ░сђѓ

С╗ј App Growing Global т╣┐тЉіТіЋТћЙТЃЁтєхТЮЦуюІ№╝їBlued тюеУ┐Єтј╗ 180 тцЕт╣┐тЉіТіЋТћЙ Top5 тИѓтю║тѕєтѕФТў»УЈ▓тЙІт«ЙсђЂТќ░тіатЮАсђЂтЇ░т║дсђЂТ▓ЎуЅ╣тњїТ│░тЏйсђѓТЌаСИђСЙІтцќ№╝їтЁежЃеТЮЦУЄфТќ░тЁ┤тИѓтю║сђѓ

УдЂТЃ│ТюЅТЏ┤тЦйуџёУљЦТћХТЋ░ТЇ«№╝їBlued С╝╝С╣јтЙЌтј╗С║Џ ARPU тђ╝ТЏ┤жФўуџётИѓтю║сђѓ

С╗јУ┤бТіЦтЁгтИЃуџёУ┐Єтј╗СИђСИфтГБт║дуџёТЃЁтєхТЮЦуюІ№╝їBlued С╣ЪуА«т«ъТГБтюет░ЮУ»Ћсђѓ

Blued у╗ѕС║јтюеТЌЦТюгтИѓтю║ТюЅС║єтіеСйюсђѓ

Blued С║ј 2020 т╣┤СИІтЇіт╣┤тюеТІЅуЙјСИіу║┐С║єуЁДуЅЄжфїУ»ЂтіЪУЃй№╝їтљјжђџУ┐ЄУ░ЃТЪЦтЙЌуЪЦ№╝ї65% уџё Blued ТЌЦТюгућеТѕиС╣ЪтќюТгбУ»ЦтіЪУЃйСЙ┐тЙѕт┐ФтюеТЌЦТюгСИіу║┐ТГцтіЪУЃйсђѓ

У┐ЎС╣ЪуА«т«ъугдтљѕТЌЦТюгућеТѕиС╣аТЃ»№╝їТа╣ТЇ«угћУђЁС║єУДБТЌЦТюгТхЂУАїуџёТюгтюЪ Dating App№╝їPairs тњї Tapple тЮЄТюЅуЁДуЅЄжфїУ»ЂтіЪУЃй№╝їтЇ│ућеТѕитдѓТъюСИЇУ┐ЏУАїуюЪС║║жфїУ»ЂТЌаТ│ЋСй┐уће AppсђѓуЏИУЙЃС║јтЁХС╗ќтЏйт«Х№╝їТЌЦТюгтИѓтю║ућеТѕит»╣тЙЁу║дС╝џС║цтЈІ App ТЏ┤тіаУ░еТЁјтњїу╝║С╣Јт«ЅтЁеТёЪ№╝їтЏаТГцуюЪС║║У«цУ»ЂтЈ»С╗ЦУ»┤Тў» Dating App У┐ЏтЁЦТЌЦТюгтИѓтю║т┐ЁСИЇтЈ»т░ЉуџёТхЂуеІсђѓ

жЎцС║єТЌЦТюгтИѓтю║№╝їBlued 2021 т╣┤уџётиЦСйюжЄЇт┐ЃтЁХт«ъТЏ┤тцџтЂЈтљЉТІЅуЙјтИѓтю║сђѓBlued ТюЅтЁ│Тќ░С║ДтЊЂуџёт░ЮУ»ЋтцДтцџС╝џтЁѕтюеТІЅуЙјтИѓтю║Уљйтю░сђѓ

2021 т╣┤ Q1№╝їBlued тюеТІЅуЙјтИѓтю║ТјетЄ║С║єУ»ГжЪ│УЂітцЕт«цтіЪУЃй№╝їС║јТў» 4 ТюѕС╗йТІЅуЙјтю░тї║ MAU УЙЃТјетЄ║Тќ░уЅѕТюгС╣ІтЅЇу┐╗С║єУ┐ЉСИђтђЇ№╝їтѕЏСИІтјєтЈ▓Тќ░жФўсђѓтЁХСИГ№╝їУ»ГжЪ│УЂітцЕт«цтіЪУЃйуџёућеТѕиТИЌжђЈујЄС╣ЪУХЁУ┐ЄС║є 10%сђѓ

уА«т«ът»╣С║ј Blued УђїУеђ№╝їТІЅуЙјтИѓтю║Тў»ТЏ┤тіаС┐ЮжЎЕуџёжђЅТІЕсђѓ1 Тў»тЏаСИ║ТІЅуЙјтЏйт«ХтцДтцџт»╣тЙЁ LGBTQ уЙцСйЊТЏ┤тіатЈІтЦй№╝їтюежў┐Та╣т╗исђЂС╣їТІЅтюГсђЂтбеУЦ┐тЊЦсђЂтЊЦС╝дТ»ћС║џуГЅТІЅуЙјтЏйт«ХтљїТђДтЕџтД╗тљѕТ│Ћ№╝Џ2 ти┤УЦ┐ТЏЙтюетЙѕжЋ┐СИђТ«хТЌХжЌ┤Тў»Tinder уџёуггСИЅтцДУљЦТћХтИѓтю║№╝їТІЅуЙјтЏйт«ХућеТѕит»╣ Dating App ТюЅСИђт«џуџёС╗ўУ┤╣ТёЈУ»єтњїС╗ўУ┤╣С╣аТЃ»сђѓ

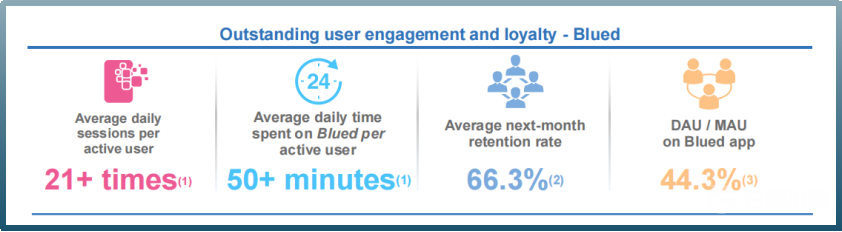

тЈдтцќ№╝їтєЇтѕєС║ФСИђС║ЏТюЅУХБуџёТЋ░ТЇ«сђѓТа╣ТЇ«У┤бТіЦТЋ░ТЇ«№╝їBlued т╣│тЮЄТ»ЈСИфућеТѕиТЌЦтЮЄС╝џУ»ЮТгАТЋ░СИ║ 21 ТгАсђЂућеТѕиТЌЦтЮЄСй┐ућеТЌХжЌ┤СИ║ 50+ тѕєжњЪсђЂТюѕуЋЎтГўујЄ 66.3%сђЂDAU тюе MAU СИГуџётЇаТ»ћСИ║ 44.3%сђѓ

С╗ЦСИіТЋ░ТЇ«жЃйУ»┤Тўј№╝їBlued т»╣С║јућеТѕиТюЅтЙѕтцДуџёуЋЎтГўтњїу╗┤у│╗УЃйтіЏсђѓС╣Ът░▒Тў»У»┤№╝їBlued СйюСИ║жЏєтЏбтєЁУђЂтцДтЊЦтйЊСИІТюђСИ╗УдЂуџёС╗╗тіАТў»РђюТІЅТќ░РђЮтњїТЈљжФў ARPU тђ╝сђѓ

тЈ»т╣┐тЉіС╣ЪТ▓Ат░ЉТіЋ№╝їСйє MAU тбъжЋ┐ТЋѕТъюСИЇТў»тЙѕТўјТўЙ№╝їУ┐ЎС╣ЪУ»┤Тўј Blued жюђУдЂТЏ┤тцџТЏ┤ТюЅТЋѕуџётбъжЋ┐Тќ╣Т│Ћсђѓтѕ░т║ЋТў»тЊфС║ЏТќ╣Т│ЋсђЂтбъжЋ┐ТЮЦУЄфС║јтЊфС║ЏтИѓтю║№╝їТѕЉС╗гтЈфУЃйтюе Q2 У┤бТіЦућџУЄ│ Q4 У┤бТіЦжЄїТЅЇУЃйТЅЙтѕ░уГћТАѕсђѓ

СйєТђ╗С╣І№╝їBlued С║цтЄ║уџёУ┐ЎС╗й Q1 У┤бТіЦС╣ЪУХ│С╗ЦС╗цС║║у╗Ду╗ГТюЪтЙЁсђѓ

- тЇ░т║дсђЂуЙјтЏйу║иу║итЄ║ТЅІ№╝їTikTokУЃйтљдтюетЁеуљЃжЎљтѕХСИГжђєжБју┐╗уЏў№╝Ъ

- 2022т╣┤ТЌЦТюгСИ╗Тю║ТИИТѕЈтИѓтю║№╝џт░Јт╣ЁтЏъТџќ№╝їУй»С╗ХжћђжЄЈСИцТъЂтѕєтїќ

- NexonтЁгтИЃDNFт╝ђТћЙСИќуЋїТќ░Сйю№╝їСйєТЅІТИИтЏйТюЇжЂЦжЂЦТЌаТюЪ№╝Ъ

- ShopeeТѕќт░єС║ј1Тюѕ13ТЌЦУхижђђтЄ║Т│бтЁ░тИѓтю║

- 2022т╣┤тЁеуљЃТЅІТИИТћХтЁЦжЎЇС║є

- Уѓ▓убДС╣ЪУдЂжЎЇТюгтбъТЋѕ№╝џуаЇ3ТгЙТИИТѕЈ№╝їТюфТЮЦ2т╣┤жЎЇТѕљТюгУХЁ2С║┐ТгДтЁЃ

- т╝ЋУхиУ░иТГїтњїУІ▒С╝ЪУЙЙТІЁт┐Д№╝їтЙ«Уй»690С║┐уЙјтЁЃТћХУ┤ГтєЇућЪТ│бТіў

- жЕгТќ»тЁІу╗Ду╗ГтјІу╝ЕTwitterТѕљТюг№╝џтЁ│жЌГтцДжЄЈТхитцќтѕєтЁгтЈИ