тЄ║Тхит░Јт«ХућхжЙЎтц┤VeSync№╝їРђюТќ░У┤хРђЮтЁЅуј»У┐ўУЃйТїЂу╗ГтцџС╣Ё№╝Ъ

ТгА

ТгА

ТюгТќЄУйгУййУЄфтЙ«С┐АтЁгС╝ЌтЈи№╝џтљјТхфт░Јт░ЈуЈГ№╝ѕID:cifnews-NA№╝Ѕ

СйюУђЁ№╝џтЉеТюЅУЙЅ

2012 т╣┤№╝ї38 т▓ЂуџёТЮеуљ│тюеуЙјтЏйТјетЄ║т«ХућхтЊЂуЅїРђюEtekcityРђЮ№╝їт╣ХтюеуггС║їт╣┤ТѕљуФІС║єтљЇтЈФРђюТи▒тю│ТЎетїЌуДЉТіђРђЮуџётЁгтЈИ№╝ѕVeSync УЃїтљјуџёСИ╗СйЊ№╝Ѕ№╝їтЪ║С║јУЄфУ║Фтюет░Јт«ХућхтЈіТЎ║УЃйт«Хт▒ЁУ«ЙтцЄУАїСИџуџёу╗Јжфї№╝їС╗ЦтЈіуЈаСИЅУДњтю░тї║уџёт░Јт«ХућхС║ДСИџтИдС╝ўті┐№╝їтюеС║џжЕгжђіСИіт╝ђтДІС║єУиетбЃС╣ІУи»сђѓ

жџЈуЮђРђют«Ёу╗ЈТхјРђЮуџёуѕєтЈЉсђЂТхитцќуЙцСйЊт»╣жФўтЊЂУ┤ет«Хт▒Ёуј»тбЃуџёжюђТ▒ѓТћђтЇЄ№╝їVeSync уџёС║ДтЊЂуЪЕжўхС╣ЪС╗јТЌЕт╣┤жЌ┤уџёућхуЂ»т╝ђтЁ│сђЂТЈњт║ДсђЂСйЊжЄЇуДцуГЅСйјт«бтЇЋС╗итЊЂу▒╗ТЅЕт▒Ћтѕ░С╗ЦуЕ║Т░ћуѓИжћЁсђЂуЕ║Т░ћтЄђтїќтЎеСИ║ТаИт┐ЃуџёжФўтѕЕТХдтЊЂу▒╗сђѓСИјТГцтљїТЌХ№╝їжђџУ┐ЄтјеТѕ┐сђЂт«бтјЁућхтЎеУ┐Ўу▒╗жФўжбЉСй┐ућетю║ТЎ»№╝їVeSync тЙЌС╗ЦтѕЮТГЦТљюжЏєтцДжЄЈућеТѕиТЋ░ТЇ«№╝їу┤»уД»СИІтЁХТЎ║УЃйт«Хт▒ЁТѕўуЋЦуџёуггСИђТЅ╣уДЇтГљућеТѕи№╝їТЅЊт╝ђС║єУДёТеАСИітЇЄуџёжЎљтѕХуЕ║жЌ┤сђѓ

у╗ЈУ┐ЄУ┐Љ 10 т╣┤Ти▒УђЋ№╝їVeSync ти▓у╗ЈТѕљжЋ┐СИ║УиетбЃућхтЋєУАїСИџуџёСИђТћ»Тќ░У┤хсђѓтюеСИЇтљїтЏйт«ХжЃйТІЦТюЅСИђт«џТЋ░жЄЈуџёСИЊтѕЕуЪЦУ»єС║ДТЮЃ№╝їтЁгтЈИТЌЌСИІСИЅтцДТаИт┐ЃтЊЂуЅї LevoitсђЂEtekcity тЈі Cosori жЃйтюеућхтЋєт╣│тЈ░СИіТІЦТюЅСИЇС┐Ќуџёжћђтћ«УДёТеА№╝їТўјТўЪуѕєТгЙтЇЋтЊЂУ┐ГтЄ║№╝їт╣ХСИћТГБУ┐ЏСИђТГЦтђЪтіЕСйјТѕљТюгуџёу║┐СИіТИажЂЊС╝ўті┐ТЅЕт╝атѕ░ТЏ┤тцџТќ░тИѓтю║сђѓ

2020 т╣┤уќФТЃЁуѕєтЈЉС╗ЦТЮЦ№╝їтЏйтєЁтЊЂуЅїтЄ║ТхиуџёТіЋУъЇУхёТАѕСЙІтйбТѕљС║єСИђТЮАСИітЇЄТЏ▓у║┐№╝їт░Јт«ХућхтЊЂуЅїУъЇУхёУАїТЃЁТЏ┤Тў»СИђт║дуЂФуЃГ№╝їуЏИтйЊСИђжЃетѕєтЪ║жЄЉТїЂу╗ГтіаС╗Њт░Јт«ХућхТЮ┐тЮЌсђѓТхфТй«С╣ІСИІ№╝їVeSyncтюеуЙјтЏйуќФТЃЁТюЪжЌ┤ТііТЈАСйЈС║єт▒Ёт«Ху╗ЈТхјуџётЦЉТю║№╝їУ┐јТЮЦУ«бтЇЋжЄЈТџ┤тбъсђѓУ┐ЎУЃїтљј№╝їТў»VeSyncтцџт╣┤ТЮЦтюеСЙЏт║ћжЊЙуџёТ▓ЅТиђтњїт»╣ТхитцќТХѕУ┤╣УђЁуџёуљєУДБТЅђтАЉжђатЄ║уџёСИђтЦЌТхитцќтЊЂуЅїТЅЊжђаТќ╣Т│ЋУ«║сђѓ

тюеТЋ┤СйЊСИџу╗ЕтбъжЋ┐тњїУАїСИџуј»тбЃуџётЈїжЄЇтѕЕтЦйСИІ№╝їVeSync УЄфтј╗т╣┤ 12 ТюѕСИітИѓС╗ЦТЮЦ№╝їУјитЙЌС║єжФўуЊ┤УхёТюгуџёжЮњуЮљ№╝їтљјУђЁтюе IPO уџёУ«цУ┤ГС╗йжбЮУЙЙтѕ░С║є 35%сђѓС╗іт╣┤ 5 ТюѕС╗й№╝їVeSync ТЏ┤Тў»УбФу║│тЁЦ MSCI ждЎТИ»т░ЈтъІУѓАТїЄТЋ░сђѓMSCIТїЄТЋ░УбФуД░СйюТў»тЏйжЎЁТіЋУхёуџёжБјтљЉТаЄ№╝їТ»ЈтйЊу║│тЁЦтљЇтЇЋТюЅтЈўтїќТЌХ№╝їжЃйС╝џт╝ЋтЈЉтцДжЄЈуџёУхёжЄЉТхЂтіе№╝їТїЄТЋ░ТѕљтѕєУѓАС╣Ът░єУјитЙЌТЏ┤тцџУбФтіеУхёжЄЉУ┐йтЁЦ№╝їтљИт╝ЋСИ╗тіеу«АуљєтЪ║жЄЉуџёТ│еТёЈсђѓ

С╣ўжБјт░Јт«Хућх№╝їVeSync ТюЅтЊфС║ЏС║«уѓ╣тцЄтЈЌТіЋУхёУђЁтЁ│Т│е№╝ЪуФЎтюетЊЂуЅїтЄ║ТхижБјтЈБ№╝їVeSync Тў»тљдТїќт╝ђС║єУЄфти▒уџёТіцтЪјТ▓│№╝ЪТюфТЮЦуџётЈЉт▒ЋС╝џтЊфС║ЏуЊХжбѕ№╝Ъ

тЪ║С║јСИіУ┐░УЃїТЎ»№╝їТюгТќЄУ»ЋтЏЙтЏъуГћС╗ЦСИІжЌ«жбў№╝џ

1сђЂVeSync Тў»тдѓСйЋС╗јТЎ«жђџуџёућхтГљС║ДтЊЂУхиТЅІ№╝їУЂџуёдтѕ░т░Јт«ХућхУЊЮТхиуџё№╝Ъ

2сђЂуФЎтюетЊЂуЅїтЄ║ТхижБјтЈБуџё VeSync Тў»тљдТїќт╝ђС║єУЄфти▒уџёТіцтЪјТ▓│№╝Ъ

3сђЂVeSync ТюфТЮЦуџётЈЉт▒ЋС╝џТюЅтЊфС║ЏуЊХжбѕтњїжџљт┐Д№╝Ъ

СИђсђЂС╗јтЄ║тЈБУ┤ИТўЊтЋєтѕ░т░Јт«ХућхтЊЂуЅїуџёУиЃУ┐Ђ

ТІЏУѓАС╣дСИГ№╝їVeSync СИ║УЄфти▒ТЅЊСИІуџёТаЄуГЙТў»РђюТЎ║УЃйт«Хт▒ЁРђЮтњїРђют░Јт«ХућхРђЮ№╝їУ┐ЎТЂ░ТЂ░С╣ЪТў»тј╗т╣┤С╗ЦТЮЦС║їу║ДтИѓтю║ТюђСИ║тЁ│Т│еуџёСИцТЮАУхЏжЂЊсђѓ

тюетЏйтєЁтИѓтю║№╝їСИђСИфТўјТўЙуџёУйгтЈўТў»№╝їт░Јт«ХућхУАїСИџТГБС╗јУ┐Єтј╗уџёРђюТИажЂЊСИ║ујІРђЮжђљТГЦУйгтљЉС╗ЦС║ДтЊЂтњїУљЦжћђСИ║ТаИт┐ЃуФъС║Ѕуѓ╣сђѓт░Јт«ХућхТђ╗СйЊуџётИѓтю║УДёТеАУЙЃтцД№╝їСйєтЏаСИ║жюђТ▒ѓУХ│тцЪу╗єтѕєСИћС║њуЏИжџЙС╗ЦТЏ┐С╗Б№╝їСй┐тЙЌС╝ау╗Ът«ХућхтЊЂуЅїтњїТќ░тЁ┤тЊЂуЅїуФЎтюетљїСИђУхиУиЉу║┐СИіуФъС║Ѕ№╝їтЉѕуј░тЄ║уЎЙт«ХС║ЅжИБуџёт▒ђжЮбсђѓ

С╝ау╗Ът«ХућхТб»жўЪСИГ№╝їС╣Южў│ућхтЎесђЂуЙјуџёсђЂУІЈТ│іт░ћуГЅУАїСИџжЙЎтц┤ТЅђт╝ђУЙЪуџёт░Јт«ХућхС║ДтЊЂу║┐тЇаТЇ«С║єСИ╗УдЂтИѓтю║С╗йжбЮ№╝їС╣Южў│У▒єТхєТю║сђЂуЙјуџёућхуБЂуѓЅуГЅтЇЋтЊЂуІгтЇаж│їтц┤сђѓ

Тќ░тЁ┤тЊЂуЅїжЄї№╝їтЈЌуЏіС║јућхтЋєТИажЂЊ№╝їт░ЈуєіућхтЎесђЂт░ЈуІЌућхтЎеУ┐ЎТаиуџёу║┐СИітЊЂуЅїтЙЌС╗ЦУ┐ЁжђЪућЪжЋ┐№╝їУђїтЁХтЋєСИџТеАт╝ЈтњїтЊЂуЅїтйбУ▒АжЃйТюЅуЮђтЅЇтЄат╣┤РђюСИЅтЈфТЮЙж╝аРђЮт┤ЏУхиуџётй▒тГљсђѓ

УДєУДњТІетЏътѕ░ТхитцќтИѓтю║№╝їVeSync С╣ЪТюЅуЮђућхтЋєтЪ║тЏатњїТіЊСйЈу╗єтѕєтИѓтю║уџёУЃйтіЏсђѓ2012 т╣┤ VeSync ТјетЄ║С║єждќСИфтЊЂуЅї Etekcity№╝їжђџУ┐ЄС║џжЕгжђіт╣│тЈ░№╝їС╗јтјеТѕ┐уДцсђЂТЈњт║ДсђЂТѕитцќуЁцТ▓╣уЂ»тњїт╝ђтЁ│У┐Ўу▒╗т«Хућхт░ЈуЅЕС╗Хт╝ђтДІтѕЄтЁЦуЙјтЏйтИѓтю║сђѓ

С╝ЂСИџтЈЉт▒ЋуџёТюђтѕЮжўХТ«х№╝їтѕЏтДІС║║ТЮеуљ│тњїтцДтцџТЋ░С║џжЕгжђітЇќт«ХСИђТаи№╝їтЈфТў»тЇЋу║»тю░тюет╣│тЈ░СИітЇќУ┤Д№╝їтђЪтіЕСЙЏт║ћжЊЙС╝ўті┐ТЮЦтЦЌтЈќтѕЕти«№╝їт╣ХТюфТюЅуА«тѕЄуџётЊЂуЅїТѕўуЋЦтњїТљГт╗║ТЎ║УЃйт«Хт▒ЁуџёТЃ│Т│ЋсђѓСйєтюетЈдСИђТќ╣жЮб№╝їтњїС╝ау╗Ът«ХућхУАїСИџтѕЏтДІС║║СИЇтљїуџёТў»№╝їтѕЏСИџС╣ІтЅЇ№╝їТЮеуљ│тЄаС╣јТ▓АТюЅС╝ау╗ЪуџётѕХжђаСИџу╗Јтјє№╝їС╗ЁТюЅУ┐ЄСИђТ«хТЌХжЌ┤уџёт░Јт«ХућхтЈіућхтГљС║ДтЊЂУ┤ИТўЊСИџтіАТЊЇуЏўу╗Јтјє№╝їТЏ┤ТЌЕС╣ІтЅЇуџётиЦСйюТў»Тњ░тєЎУАїСИџуџёУ┤бтіАТіЦтЉітњїтњеУ»бтѕєТъљТіЦтЉісђѓУ┐ЎСй┐тЙЌ VeSync уџёТЅЊТ│ЋтњїТеАт╝ЈС╗јСИђт╝ђтДІт░▒тюеУи│тЄ║тѕХжђаСИџуџётЏ║ТюЅТђЮу╗┤№╝їућеУй╗УхёС║ДТеАт╝Јтј╗ућетЊЂуЅїТіЊСйЈтИѓтю║сђѓ

2015 т╣┤№╝їТЮеуљ│тњїтЏбжўЪт╝ђтЈЉС║є VeSync уџёт║ћућеуеІт║Ј№╝їС║ј 2016 т╣┤ТјетЄ║УЄфТюЅт«Хт▒Ёуј»тбЃућхтЎе Levoit тњїУЄфТюЅтјеТѕ┐ућхтЎе Cosori№╝їт╣ХТѕљуФІС║єУ«ЙУ«АтњїуаћтЈЉтЏбжўЪсђѓ

У┐ЎСИфжўХТ«х№╝їVeSync т╝ђтДІТјбу┤бућеуѕєТгЙтј╗ТЅЊтИѓтю║уџёТеАт╝Ј№╝їУђїтюе 2016 т╣┤№╝їУиетбЃућхтЋєуџёу║бтѕЕТЅЇтѕџтѕџт╝ђтДІ№╝їУиетбЃB2CтЊЂуЅїтЄ║ТхиТГБтйЊтЁХТЌХ№╝їУ┐ЎуДЇТеАт╝ЈС╝ўті┐тюетИѓтю║уј»тбЃтѕЕтЦйуџёТЃЁтєхСИІТЏ┤Тў»УбФТћЙтцДсђѓ

РђюуЎйућхт░Јт«ХућхуџётЪ║уАђт░▒Тў»С║║тЈБу║бтѕЕ№╝їС╣ЪТў»ТѕЉС╗гСИ║ТЋ░СИЇтцџуџётЄаСИфТъЂтЁитЏйжЎЁуФъС║ЅС╝ўті┐уџёУАїСИџ№╝їРђЮСИђСйЇжЋ┐ТюЪтЁ│Т│ет░Јт«ХућхУАїСИџуџёТіЋУхёС║║тѕєТъљжЂЊ№╝їРђют░ЈуєіућхтЎеТў»т░Јт«ХућхтИИућеуџёТЅЊТ│Ћ№╝їУ┐ЎСИфУиЪжБЪтЊЂУАїСИџСИђТаи№╝їтѕЕућеућхтЋєС╝ўті┐№╝їтЁѕтЂџтЦйСИђСИфтЇЋтЊЂ№╝їтЪ╣тЁ╗тЄ║СИђСИфтЊЂуЅї№╝їТњЋт╝ђСИђСИфУАїСИџуџётЈБтГљ№╝їуёХтљјт╝ђтДІтЁежЮбжЊ║т╝ђтѓгУѓЦсђѓРђЮ

т»╣Т»ћтЏйтєЁтцќт░Јт«ХућхтИѓтю║№╝їтЇЋтЊЂуџёуѕєТгЙТйюУ┤ет┐ЁуёХСИјтйЊтю░ТХѕУ┤╣УђЁуџёСй┐ућеС╣аТЃ»ТЂ»ТЂ»уЏИтЁ│№╝їУ┐ЎС╣ЪУдЂТ▒ѓтЊЂуЅїУдЂт»╣ТЅђУдЂуъётЄєуџётИѓтю║ТюЅСИђт«џУ«цуЪЦсђѓТГБТў»т»╣СИГтЏйт╣┤Уй╗ТХѕУ┤╣УђЁсђЂтЪјтИѓуІгт▒ЁС║║уЙцуџёС║єУДБ№╝їт░ЈуєіућхтЎеТЅЇУЃйжђџУ┐ЄуЁ«УЏІтЎесђЂт░ЈућхжЦГуЁ▓тњїжЁИтЦХТю║У┐Ўу▒╗тЙ«тѕЏТќ░С║ДтЊЂ№╝їУ«ЕТХѕУ┤╣УђЁт┐ФжђЪт»╣тЁХтйбТѕљТўјуА«уџётЊЂуЅїтЇ░У▒Асђѓ

У┐ЎТаиуџёуѕєТгЙжђ╗УЙЉТћЙтѕ░ VeSync СИГС╣ЪтљїТаитЈ»С╗ЦтЙЌтѕ░ТИЁТЎ░тю░жфїУ»Ђсђѓ

Та╣ТЇ«Тќ░тЇјуцЙуџёСИђу»ЄТіЦжЂЊ№╝їуЙјтЏйТ»Јт╣┤т╣┤СИГуџётіатиът▒▒уЂФтГБжђџтИИС╝џжђаТѕљСИЦжЄЇуџёуЕ║Т░ћТ▒АТЪЊ№╝їтюетіатѕЕудЈт░╝С║џтиъсђЂТ┤ЏТЮЅуЪХсђЂТЌДжЄЉт▒▒уГЅтЪјтИѓуЕ║Т░ћТ▒АТЪЊСИЦжЄЇ№╝їСй┐тЙЌСИЇт░ЉС║║ТёЪтѕ░тЉ╝тљИтЏ░жџЙсђѓтИѓтю║жюђТ▒ѓуџётЪ║уАђСИІ№╝їLevoitтЊЂуЅїТЌЌСИІуџёуЕ║Т░ћтіаТ╣┐тЎетњїтЄђтїќтЎеС╗ЦТђДС╗иТ»ћСИ║уФъС║ЅС╝ўті┐№╝їУбФуЏИтЁ│У»ёТхІТќЄуФаУ«цСИ║ТІЦТюЅТ»ћУѓЕТѕ┤ТБ«сђЂжюЇт░╝жЪдт░ћуџётіЪУЃйСйЊжфї№╝їС╗иТа╝тЇ┤Т»ћУЙЃС║▓Т░Љсђѓ

тЏЙТ║љ№╝џТќ╣ТГБУ»ЂтѕИ

CosoriуЕ║Т░ћуѓИжћЁтѕЎТў»тѕЄСИГС║єТгДуЙјС║║ТХѕУ┤╣Т▓╣уѓИУѓЅу▒╗уџёС╣аТЃ»№╝їСИђТЌЦСИЅжцљт░Јт«ХућхуџёСй┐ућежбЉујЄУЙЃжФўсђѓУђїтюеС╗иТа╝тї║жЌ┤СИіТЋ┤СйЊСйјС║јС╣Южў│УѓАС╗йТЌЌСИІуџё Ninja№╝їСйє Cosori уџёС║ДтЊЂУ┤ежЄЈтњїТђДУЃйСИЇУЙЊуФътЊЂсђѓ

тюеС┐ЮУ»ЂУ┤ежЄЈтЈ»жЮауџётЅЇТЈљСИІ№╝їVeSync С║ДтЊЂтЇаТЇ«С║єРђюуЎйуЅїРђЮСИјРђютцДтЊЂуЅїРђЮС╣ІжЌ┤уџёж╗ёжЄЉС╗иТа╝Т«х№╝їТѕљтіЪт░єжФўТђДС╗иТ»ћуџётЊЂуЅїтйбУ▒АТцЇтЁЦТхитцќТХѕУ┤╣УђЁтєЁт┐Ѓсђѓ

С║їсђЂVC У┤дтЈитЁЅуј»тіаТїЂ№╝їТЎ║УЃйт«Хт▒ЁТъёуГЉТіцтЪјТ▓│

СИђС╝ЌУиетбЃтЊЂуЅїСИГ№╝їVeSync уџёуЅ╣Т«іС╣ІтцёУ┐ўтюеС║јт░єС║џжЕгжђіVCУ┤дтЈиуџёТйюУЃйтЈЉТїЦтѕ░ТъЂУЄ┤сђѓ2017 т╣┤№╝їVeSync тіатЁЦС║є VendorCentral У«Атѕњ№╝їт╝ђтДІСИ║С║џжЕгжђіУ┐ЏУАїСЙЏУ┤Д№╝їТІЦТюЅС║єУиетбЃСИџтєЁС┐ЌуД░уџёVCУ┤дтЈисђѓVendorCentral У«АтѕњТїЄуџёТў»С║џжЕгжђіжЄЇжЄЈу║ДуџёСЙЏт║ћтЋєу│╗у╗Ъсђѓ

тЁиСйЊтіЪУЃйуЅ╣уѓ╣СИі№╝їРђюVC У«АтѕњРђЮу▒╗С╝╝С║јтЏйтєЁС║гСИюуџёУЄфУљЦт║ЌжЊ║ТеАт╝Ј№╝їТЎ«жђџУиетбЃтЇќт«Хућ│У»иуџёжЃйТў» SellerCentral У┤дтЈи№╝їу▒╗С╝╝С║јС║гСИюуџёуггСИЅТќ╣т║ЌжЊ║ТеАт╝Јсђѓ

тдѓТъютіатЁЦРђюVC У«АтѕњРђЮ№╝їтЇќт«ХСИЇС╗ЁТюЅСИЇжЎљжЄЈуџё A+ жАхжЮб№╝їУЃйтцЪтюетЋєтЊЂУ»дТЃЁжАхТи╗тіаТЏ┤тіаСИ░т»їуџётЏЙуЅЄтЁЃу┤атњїТќЄтГЌС╗Іу╗Ї№╝їУ┐ўтЈ»С╗ЦжђЅТІЕ CPCсђЂHSAсђЂPDA тцџуДЇТаит╝Јуџёт╣┐тЉі№╝їтЈѓтіа VC У«АтѕњуІгТюЅуџёРђют«Хт║Гуц╝тЊЂТїЄтЇЌРђЮуџёУљЦжћђТ┤╗тіе№╝їтбътіаС║ДтЊЂуџёТЏЮтЁЅтЁЦтЈБ№╝їт╣ХСИћтюетЋєтЊЂжАхжЮбС╝џУбФТаЄУ»єСИ║С║џжЕгжђіу▓ЙжђЅсђѓ

ТЇбтЈЦУ»ЮУ»┤№╝їVC У┤дтЈит░▒Тў»УбФС║џжЕгжђіРђюТћХу╝ќРђЮуџёСИђтЉўсђѓУ┐Єтј╗тЏЏт╣┤жЄї№╝їVeSync ТЅЊжђатЊЂуЅїуџёжђЪт║дУХіТЮЦУХіт┐Ф№╝їтЉеТюЪтюеСИЇТќГтЈўт░Ј№╝їУ┐ЎтЁХСИГ VC У┤дтЈиуџётЁЅуј»тіаТїЂУЄ│тЁ│жЄЇУдЂсђѓТІєт╝ђ VeSync ТюђТќ░уџёТћХтЁЦу╗ЊТъё№╝ї2020 т╣┤тЁет╣┤уџёТћХтЁЦУЙЙтѕ░У┐Љ 3.5 С║┐уЙјтЁЃ№╝їУђїтЁХСИГVCуџёТИажЂЊтЇаТ»ћУХЁУ┐ЄС║є 60%сђѓ

№╝ѕтЏЙТ║љ№╝џтцЕжБјУ»ЂтѕИ№╝Ѕ

тЈдСИђТќ╣жЮб№╝їућ▒С║јС║џжЕгжђіт╣│тЈ░тюеУ┐Єтј╗ТЪљС║ЏТЌХТ«хРђюТЂХтіБРђЮуџёуФъС║Ѕуј»тбЃ№╝їтіатЁЦ VC У«АтѕњС╣ЪСИ║ VeSync тЇаТЇ«С║єТЏ┤тцџжџљТђДуџёуФъС║ЅС╝ўті┐сђѓ

РђюVC У┤дтЈит░▒Тў»УиетбЃућхтЋєуФъС║ЅСИГуџёТаИТГдтЎесђѓРђЮСИђСйЇУиетбЃтЇќт«ХтЉіУ»ЅжЏеТъюУиетбЃ№╝їУиетбЃтюѕтєЁ№╝їтљїУАїУиЪтЇќсђЂТЂХТёЈС┐«Тћ╣ listing СИђуЏ┤Тў»тЇќт«ХТїЦС╣ІСИЇтј╗уџётЎЕТбд№╝їУђїтЏаСИ║ VC У┤дтЈиуџёС┐«Тћ╣ТЮЃжЎљТЏ┤жФў№╝їтљїТЌХтЈѕТюЅС║џжЕгжђіуџёт«ўТќ╣Тћ┐уГќТЅХТїЂ№╝їтЃЈ VeSync У┐ЎТаиуџёС╝ЂСИџТЌауќЉУЃйтцЪТЏ┤тіаС╗јт«╣тю░жЮбт»╣тљїУАїуџёТЂХТёЈуФъС║Ѕсђѓ

С╗јтљјуФ»СЙЏт║ћжЊЙт▒ѓжЮбТЮЦуюІ№╝їVeSync СИЊТ│еуаћтЈЉТіђТю»№╝їт░єтѕХжђауј»УіѓтЁежЃетцќтїЁ№╝їт░єСЙЏт║ћжЊЙС╝ўті┐тЈЉТїЦтѕ░ТъЂУЄ┤сђѓтЏаТГц VeSync уџёТѕљТюгу╗ЊТъётйЊСИГ№╝їтѕєтїЁТѕљТюгСИђуЏ┤тЇаТЇ«СИ╗УдЂСйЇуй«сђѓТа╣ТЇ«ТІЏУѓАС╣дуџёУАеУ┐░№╝їVeSync тЈфТюЅСИђт«Ху║дСИ║ 11000 т╣│Тќ╣у▒│уџёСИюУјътиЦтјѓ№╝їућеС║јућЪС║ДтГљтЊЂуЅї Etekcity уџёт░ЈжЃетѕєС║ДтЊЂ№╝їТ»ћтдѓТЈњт║ДсђЂжЄјУљЦуЂ»уГЅтЊЂу▒╗№╝їТаИт┐ЃтѕЕТХдтЊЂу▒╗тЄаС╣јтЁежЃетѕєтїЁу╗ЎуггСИЅТќ╣СЙЏт║ћтЋєсђѓ

№╝ѕтЏЙТ║љ№╝џтЁ┤СИџУ»ЂтѕИ№╝Ѕ

ТЅђС╗ЦтюеУиетбЃтЄ║ТхиС╝ЂСИџСИГ№╝їVeSync уџёСйЊжЄЈУЎйуёХуЏИт»╣УЙЃт░Ј№╝їСйєТў»ућ▒С║јтѕєтїЁС║єтцДжЄЈућЪС║Дуј»Уіѓ№╝їС┐ЃТѕљС║єУЙЃжФўуџёУхёС║ДтЉеУйгујЄ№╝їУ┤бтіАУАеуј░тюетљїу▒╗тЈ»Т»ћС╝ЂСИџСИГуЏИтйЊС║«ую╝сђѓУхёС║ДтЉеУйгујЄТў»УААжЄЈСИђт«ХтЁгтЈИУѓАС╗иуџёжЄЇУдЂТїЄТаЄ№╝їСИђУѕгТЃЁтєхСИІ№╝їУ»ЦТЋ░тђ╝УХіжФў№╝їУАеТўјС╝ЂСИџТђ╗УхёС║ДтЉеУйгжђЪт║дУХіт┐Ф№╝їжћђтћ«УЃйтіЏУХіт╝║№╝їУхёС║ДтѕЕућеТЋѕујЄУХіжФўсђѓ

№╝ѕтЏЙТ║љ№╝џСИГС┐Ат╗║ТіЋ№╝Ѕ

тЅЇуФ»тѕЕуће VC У┤дтЈиуџёС╝ўті┐№╝їтљјуФ»С╝ўтїќућЪС║ДжЊЙТЮАуџёТѕљТюг№╝їVeSync ТѕљтіЪУиЉтЄ║С║єСИЅСИфтЄ║ТхитЊЂуЅїсђѓтљјтЈЉтЊЂуЅї Cosori тњї Levoit уџёУљЦТћХтЇаТ»ћтбъжђЪти▓у╗ЈУ┐юУХЁУ┐Є VeSync у╗ЈУљЦУХЁУ┐ЄтЇЂт╣┤уџё Etekcityсђѓ

№╝ѕтЏЙТ║љ№╝џтцЕжБјУ»ЂтѕИ№╝Ѕ

С╗јУ┐ЎСИђуѓ╣ТЮЦуюІ№╝їVeSync ућеу╗єтѕєтИѓтю║СИІуџёТўјТўЪуѕєТгЙтЇЋтЊЂ№╝їућеТќ░тЊЂтѕЄтЁЦТЏ┤тцџт░Јт«ХућхуџёСй┐ућетю║ТЎ»№╝їТЅЊжђатЊЂуЅїуџёТеАт╝ЈТЅЇТў»тђ╝тЙЌтГдС╣аС╣Ітцёсђѓ

ТЇ«С║єУДБ№╝їVeSync У«АтѕњТјетЄ║ТЎ║УЃйт«Ѕжў▓уГЅТќ░С║ДтЊЂ№╝їт╝ђтЈЉТќ░тЊЂтЈіТќ░уџё SKU ТюфТЮЦт░єТў»ТІЅтіетЁгтЈИУљЦТћХуџёСИ╗УдЂтіетіЏсђѓтЁгтЈИтјЪУ«Атѕњтюе 2020 т╣┤т║ЋСИ║С╝ЂСИџт«бТѕиТјетЄ║ТЎ║УЃйт«ЅС┐ЮУДБтє│Тќ╣ТАѕ№╝їтЈЌТќ░тєауќФТЃЁтй▒тЊЇжбёУ«Ат░єтюе 2021 т╣┤ТјетЄ║сђѓ

СИјТГцтљїТЌХ№╝їУ┐ЏСИђТГЦТЅ┐ТјЦ VeSync ТЃ│У▒АуЕ║жЌ┤уџёТў»тЁХУДётѕњуџёТЎ║УЃйт«Хт▒ЁућЪТђЂсђѓТюЅУХБуџёТў»№╝їVeSync тЇЋУ»Їуџётљју╝ђТЮЦТ║љТў» Synchronization№╝їТёЈСИ║РђютљїТГЦтїќРђЮ№╝їУ┐ЎУАеТўјС║єтѕЏтДІС║║тЏбжўЪСИђт╝ђтДІт░▒УђЃУЎЉућеТЎ║УЃйт«Хт▒ЁТЮЦТЅЊт╝ђТюфТЮЦтЊЂуЅїуЪЕжўхтЈЉт▒ЋуџёжЎљтѕХуЕ║жЌ┤сђѓ

тЅЇТќЄТЅђУ┐░уџётцДжЃетѕє VeSync тЋєтЊЂжЃйТІЦТюЅТЎ║УЃйтїќуџётіЪУЃйС║«уѓ╣№╝їтЈ»жђџУ┐Є VeSync т║ћућеуеІт║ЈТЮЦУ┐ЏУАїТЎ║УЃйТЊЇТјДсђѓТѕфУЄ│ 2020 т╣┤СИітЇіт╣┤№╝їVeSync т╣│тЈ░ућеТѕиТ│етєїТЋ░ти▓УЙЙ 112 СИЄС║║№╝їТюѕТ┤╗ујЄу║дСИ║ 40%№╝ї2020 т╣┤ТЎ║УЃйУ«ЙтцЄУ┐ъТјЦТЋ░ти▓тбътіаУЄ│ 160 тцџСИЄтЈ░№╝їтюеУ░иТГї Play тЋєт║ЌСИіуџёУ»ётѕєС╣ЪУЙЙтѕ░С║є 4 уѓ╣тцџтѕєсђѓ

ТЋ┤СйЊТЮЦуюІ№╝їVesync уџёућеТѕитѕєТъљТЏ┤СИ║у▓Йу╗є№╝їт«џТђДтњїт«џжЄЈтѕєТъљуЏИу╗ЊтљѕуџёТќ╣т╝ЈУЃйтцЪТЏ┤уФІСйЊтю░ТііТЈАжюђТ▒ѓсђѓVesync тюеСИ╗УдЂтИѓтю║ТІЦТюЅСИЊжЌеУ┤ЪУ┤БтИѓтю║У░ЃуаћуџётЅЇуФ»тЏбжўЪсђЂтюетЏйтєЁУ«ЙТюЅУ┤ЪУ┤БућеТѕижюђТ▒ѓтѕєТъљуџёТЋ░ТЇ«тЏбжўЪ№╝їућ▒С║јС║џжЕгжђіТЋ░ТЇ«СИЇт»╣тцќт╝ђТћЙ№╝їтЁгтЈИтѕЎСЙЮТЅўУЄфт╗║уџё IOT т╣│тЈ░тюеСй┐ућеуФ»Т▓ЅТиђТЋ░ТЇ«сђѓ

угћУђЁСИІУйй app СйЊжфїтЈЉуј░№╝їуЏ«тЅЇ Vesync уџё APP тѕєСИ║У«ЙтцЄу«АуљєжАхсђЂтЋєтЪјсђЂжБЪУ░▒сђЂТЎ║УЃйтїќтіЪУЃйсђЂС╗ЦтЈіСИфС║║СИГт┐ЃсђѓтюетЋєтЪјСИГ№╝їТХѕУ┤╣УђЁтЈ»С╗ЦС╗ЦСйјС║јС║џжЕгжђіт╣│тЈ░уџёС╗иТа╝У┤ГС╣░тѕ░тљёуДЇтЋєтЊЂт╣ХС║ФтЈЌтЇЄу║ДТюЇтіАсђѓ

№╝ѕтЏЙТ║љ№╝џVeSync APP№╝Ѕ

У┐ЎТёЈтЉ│уЮђ№╝їСИђТЌд VeSync уџёт«Хт▒ЁућЪТђЂТІЦТюЅУХ│тцЪуџёућеТѕиТЋ░жЄЈ№╝їС╣ЪУЃйтюеСИђт«џуеІт║дтйбТѕљТќ░уџёжћђтћ«ТИажЂЊ№╝їтљїТЌХт░єтюеуаћтЈЉуѕєТгЙтЇЋтЊЂсђЂТаЉуФІтЊЂуЅїтйбУ▒АСИіТЏ┤тЁитЅЇуъ╗ТђДсђѓ

СИЅсђЂС║«ую╝тбъжђЪСИІуџёжџљт┐Д

тЊЂуЅїтЄ║ТхиуџёТхфТй«СИІ№╝їVeSync СйюСИ║у╗єтѕєУхЏжЂЊуџёт░ЈжЙЎтц┤№╝їтљЉтИѓтю║т▒Ћуц║С║єУиетбЃтЊЂуЅїУ┐љСйюуџёСИђСИфтѕЄжЮб№╝їтЋєСИџТеАт╝ЈтњїРђюУ┤бт»їт»єуаЂРђЮти▓у╗ЈУХ│тцЪТИЁТЎ░сђѓ

У┤бТіЦТЋ░ТЇ«ТўЙуц║№╝їуЏ«тЅЇ VeSync ти▓у╗ЈТў»уЙјтЏйуггС║ћтцДу║┐СИіт░Јт«ХућхтЊЂуЅїтЋєсђѓ2020 т╣┤СИітЇіт╣┤уЕ║Т░ћтЄђтїќтЎесђЂуЕ║Т░ћуѓИжћЁжћђжЄЈтљїТ»ћТўЙУЉЌтбъжЋ┐№╝їтбъжђЪтѕєтѕФжФўУЙЙ 152.4% тњї 119.2%№╝їтѕєтѕФСйЇтѕЌС║џжЕгжђіжћђжЄЈТјњтљЇуггСИђтњїуггС║їсђѓ2020 т╣┤ VeSync УљЦТћХУДёТеАУЙЙ 3.5 С║┐уЙјтЁЃ№╝їУ┐Љ 3 т╣┤ CAGR УЙЙ 60%сђѓ

СйєТў»№╝їС║«ую╝уџёжћђтћ«тбъжђЪУЃїтљјС╗ЇуёХжџљтљФуЮђтцџжЄЇТйютюеуџёжБјжЎЕуѓ╣сђѓ

ждќтЁѕТў»ТЋ┤СйЊуџёт░Јт«ХућхУАїСИџ№╝їС╝ЂСИџуџёТіђТю»тБЂтъњТЎ«жЂЇУЙЃСйј№╝їС║ДтЊЂтљїУ┤етїќУЙЃСИ║СИЦжЄЇсђѓС╣Южў│ТћХУ┤Гуџё Ninja тњї Shake у«ЌТў»уЙјтЏйу║┐СИІТИажЂЊСИГТюЅуЮђСИђт«џтБ░жЄЈуџёт░Јт«ХућхтЊЂуЅї№╝їСйєТЇ«СИџтєЁС║║тБФжђЈжю▓№╝їтЇ│СЙ┐ Ninja тюетЊЂуЅїт«џСйЇСИіРђюжФўСИЙжФўТЅЊРђЮ№╝їСйєСЙЮуёХТіхСИЇУ┐ЄтцДжЄЈС╗┐тЊЂуџёуФъС║Ѕ№╝їуЪГТЌХжЌ┤тєЁт░▒С╝џУбФТІЅСйјС║ДтЊЂТ║бС╗исђѓ

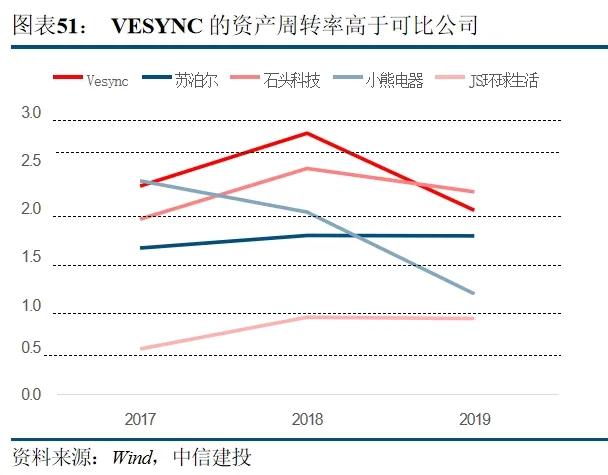

С╗јуаћтЈЉТіЋтЁЦТЮЦтѕєТъљ№╝їТа╣ТЇ«тЁЃТ░ћУхёТюгТіЦжЂЊ№╝їт░Јт«ХућхУАїСИџуџёуаћтЈЉТіЋтЁЦтЇаТ»ћТЎ«жЂЇСИЇжФў№╝їтцДжЃйу╗┤ТїЂтюе 3% тидтЈ│№╝їжФўуџёУЃйТюЅ 4%№╝їСйјуџётЈ»УЃй 3% жЃйСИЇтѕ░сђѓVeSync ТІЏУѓАС╣дТўЙуц║№╝ї2017-2019 т╣┤тЁгтЈИуџёуаћтЈЉУ┤╣ућеујЄтѕєтѕФСИ║ 2.1%сђЂ2.7% тњї 4.8%№╝їУ┐ЎтюетЈ»Т»ћтЁгтЈИСИГти▓у╗ЈтцётюеСИГжФўТ░┤т╣│сђѓтЏаТГц№╝їРђюТЌаУ«║Тў»С╝ау╗Ъуџёт«Хућхтјѓт«Х№╝їУ┐ўТў»С║њУЂћуйЉтЁгтЈИ№╝їтЮЄтЈ»С╗ЦУй╗ТЮЙтЈѓСИјуФъС║Ѕсђѓт░Јт«ХућхуџёУАїСИџт▒ъТђДтє│т«џС║єт«ЃТЌаТ│ЋТІЦТюЅтЙѕжФўуџёТіђТю»тБЂтъњсђѓРђЮ

тЁХТгАТў»тЇЋСИђТИажЂЊуџёУ┐Єт║дСЙЮУхќсђѓтЈ»С╗ЦУ»┤№╝їVeSync т»╣С║џжЕгжђіуџёСЙЮУхќТў»тЁеТќ╣СйЇуџё№╝їТИажЂЊсђЂУљЦжћђтњїт«бТѕиТЋ░ТЇ«уГЅтљёСИфу╗┤т║дСИітЁеу│╗С║јт╣│тЈ░С╣ІТЅІсђѓС╗јуФЎтцќУљЦжћђуџёУАеуј░ТЮЦуюІ№╝їNinja№╝ѕТЌЌСИІТІЦТюЅуЕ║Т░ћуѓИжћЁсђЂтљИт░ўтЎетцџСИфтЊЂу▒╗№╝Ѕтюе Instagram УЙЙтѕ░С║є 15.3 СИЄу▓ЅСИЮ№╝їFacebook СИіТЏ┤Тў»ТІЦТюЅ 97 СИЄу▓ЅСИЮ№╝їтљїТЌХт╝ђУ«ЙуІгуФІуџёт║ЌжЊ║жАхжЮб№╝їУ┐юУ┐юУХЁУ┐Є VeSync уџё Cosori№╝їУ┐ЎтЁХСИГуџёТЋ░ТЇ«ти«тѕФтЈ»УДЂСИцУђЁСИЇтљїуџёТѕўуЋЦжђЅТІЕсђѓ

СИјТГцтљїТЌХ№╝їVeSync ТюђСИ║ТаИт┐ЃуџёVCУљЦТћХС╣ЪтюежђљТИљТўЙуц║тЄ║т╝іуФ»сђѓуЏИТ»ћС║јТЎ«жЂЇтЇќт«Хуџё SC У┤дтЈи№╝їVC У┤дтЈиуџёТћХТгЙтњїтГўУ┤ДжБјжЎЕУ┐южФўС║јтЅЇУђЁсђѓVeSync ТЏЙу╗Јт░▒ућ▒С║јтГўУ┤ДтЈіУ┤ИТўЊт║ћТћХТгЙжА╣тбътіа№╝їтюе 2017 т╣┤тЈі 2019 т╣┤С╗ЦтЈіТѕфУЄ│ 2019 т╣┤ 6 Тюѕ 30 ТЌЦТГбтЁГСИфТюѕ№╝їжЋ┐ТюЪтйЋтЙЌУ┤Ъу╗ЈУљЦуј░жЄЉТхЂжЄЈсђѓ

ТюђтљјТў»С║џжЕгжђіУЄфУљЦтЋєтЊЂ№╝ѕAmazon Basic№╝ЅуџёуФъС║ЅсђѓСИђуЏ┤С╗ЦТЮЦУиетбЃтЇќт«ХжЃйТІЁт┐ДС║јС║џжЕгжђіУЄфУљЦС╝џСИјУЄфУ║ФУ┐љУљЦуџётЊЂу▒╗уЏИуФъС║Ѕ№╝їтЏаСИ║С║џжЕгжђіСйюСИ║РђюУБЂтѕцтЉўРђЮтњїРђюУ┐љтіетЉўРђЮуџёУ║ФС╗йтюетИѓтю║уФъС║ЅТЏ┤тЁиС╝ўті┐сђѓ

У┐Ўтюе VeSync ТІЏУѓАС╣дСИГС╣ЪТюЅУАеуј░№╝їAmazon Basic ТЏЙТјетЄ║Т»ЈтЈ░ 65.25 уЙјтЁЃУЄ│ 66.49 уЙјтЁЃС╣ІжЌ┤уџёуЕ║Т░ћуѓИжћЁ№╝їжћЂт«џС╗иТа╝ТЋЈТёЪућеТѕисђѓУЎйуёХ VeSync уџёС║ДтЊЂтћ«С╗ижФўС║јУ┐ЎСИђСИфС╗иТа╝тї║жЌ┤№╝їт╣ХТюфС║ДућЪуЏ┤ТјЦуФъС║Ѕ№╝їСйєТў»ТюфТЮЦ Amazon Basic тљЉТЏ┤тцџС║ДтЊЂуџёТІЊт▒ЋТЌауќЉС╝џтЅітЄЈ VeSync тЇЋтЊЂуѕєТгЙуџёСйюућесђѓ┬а

т»╣С║ј VeSync УЄфУ║ФУђїУеђ№╝їС╣ЪтюеУ»ЋтЏЙУДБтє│У┐ЎС║ЏжБјжЎЕуѓ╣сђѓуЏ«тЅЇ VeSync ТІЊт▒ЋУЄ│ТЌЦТюгсђЂТ│░тЏйуГЅтЏйт«Х№╝їт╣Хжњѕт»╣тйЊтю░тИѓтю║т╝ђтЈЉтЁеТќ░уџётЋєтЊЂуДЇу▒╗№╝їтљїТЌХУ┐ўтЁетіЏТі╝Т│еТЎ║УЃйт«Хт▒Ёт╣│тЈ░уџёт╗║У«Й№╝їСйєТў»ТўЙуёХ№╝їУ┐ЎТў»СИђжА╣жюђУдЂжЋ┐ТюЪТіЋтЁЦуџётиЦСйюсђѓ

уЪГТюЪС╣ІтєЁ№╝їVeSync С╗ЇуёХУдЂтЈЌтѕ░С║џжЕгжђіт╣│тЈ░УАїТЃЁуџёуЅхтѕХсђѓтЏаСИ║т╣│тЈ░жћђтћ«У┐јТЮЦуЕ║уфЌТюЪ№╝їТќ░тЊЂт╝ђтЈЉТюфУДЂт«ъУ┤еТђДуфЂуа┤№╝їТќ░ТИажЂЊУ┐ўТюфтйбТѕљ№╝їVeSync тюеУ┐ЉтЄаСИфТюѕуџёУѓАС╗иСИђт║дТефуЏўжюЄУЇА№╝їтЙўтЙітюе 10 ТИ»тИЂС╣ІжЌ┤№╝їУиЮуд╗СИітИѓС╗ЦТЮЦуџёжФўСйЇУѓАС╗ити▓у╗ЈУЁ░ТќЕсђѓС╗јУ┐ЎСИђуѓ╣ТЮЦуюІ№╝їVeSync уџётЈЉт▒ЋтЅЇУи»С╗ЇуёХТюЅтЙЁУДѓт»Ъсђѓ

- тЇ░т║дсђЂуЙјтЏйу║иу║итЄ║ТЅІ№╝їTikTokУЃйтљдтюетЁеуљЃжЎљтѕХСИГжђєжБју┐╗уЏў№╝Ъ

- 2022т╣┤ТЌЦТюгСИ╗Тю║ТИИТѕЈтИѓтю║№╝џт░Јт╣ЁтЏъТџќ№╝їУй»С╗ХжћђжЄЈСИцТъЂтѕєтїќ

- NexonтЁгтИЃDNFт╝ђТћЙСИќуЋїТќ░Сйю№╝їСйєТЅІТИИтЏйТюЇжЂЦжЂЦТЌаТюЪ№╝Ъ

- ShopeeТѕќт░єС║ј1Тюѕ13ТЌЦУхижђђтЄ║Т│бтЁ░тИѓтю║

- 2022т╣┤тЁеуљЃТЅІТИИТћХтЁЦжЎЇС║є

- Уѓ▓убДС╣ЪУдЂжЎЇТюгтбъТЋѕ№╝џуаЇ3ТгЙТИИТѕЈ№╝їТюфТЮЦ2т╣┤жЎЇТѕљТюгУХЁ2С║┐ТгДтЁЃ

- т╝ЋУхиУ░иТГїтњїУІ▒С╝ЪУЙЙТІЁт┐Д№╝їтЙ«Уй»690С║┐уЙјтЁЃТћХУ┤ГтєЇућЪТ│бТіў

- жЕгТќ»тЁІу╗Ду╗ГтјІу╝ЕTwitterТѕљТюг№╝џтЁ│жЌГтцДжЄЈТхитцќтѕєтЁгтЈИ